EMV 3D-Secure

1.1 Regulatorische Anforderungen

1.1.4 3DS 2.0 und Compliance zur DSGVO

1.1.5 Ausnahmen und Ausklammerungen der PSD2 SCA

1.2 Das 1cs Online Bezahlsystem

1.2.1 Authentisierungs-Optionen

1.2.3 Handhabung von Soft decline

2.1 Hosted Payment Pages (paySSL)

2.2 Server-2-Server Integration

2.2.1.1 Felder der Payer Authentication Request

2.3 Stille Auftragserteilung (PayNow)

4.1 3DS Authentication Hosting

4.3 Dynamische Rechnungs-Deskriptoren

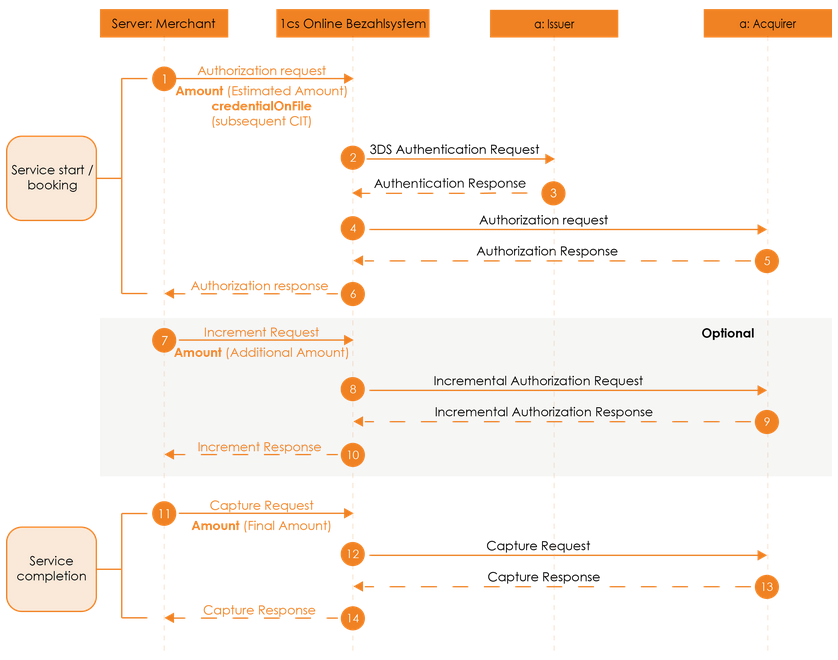

4.4.1 Echtzeit-Service über mobile App mit Zahlung nach Service-Abschluss

4.6 Mehrparteien-E-Commerce / Agenten-Modell

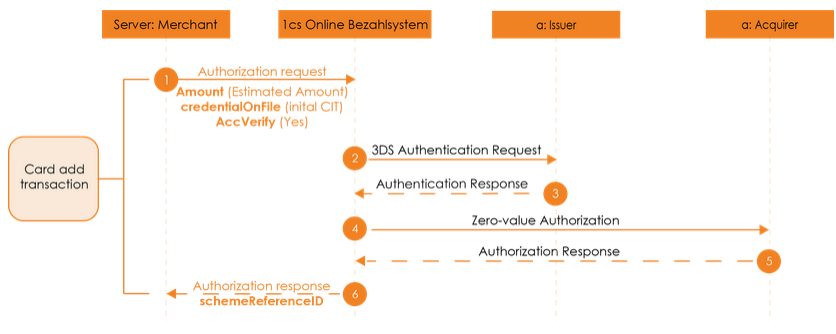

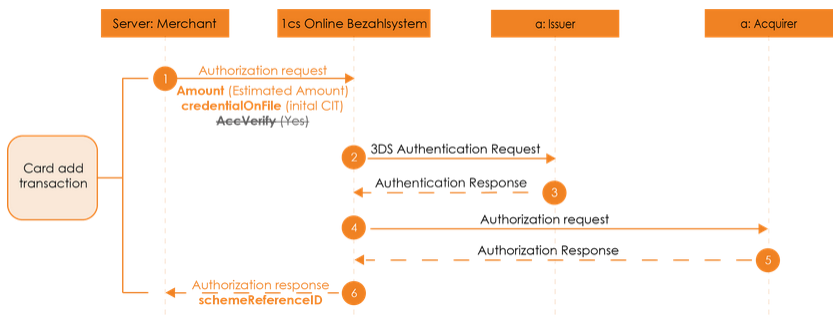

4.7 Nicht zahlungswirksame Authentisierungen für Card Add (Hinzufügen von Kartendaten)

4.8 Obligatorische und bedingt erforderliche Datenelemente für EMV 3DS

10 3DS 2.0 Händler-Anwendungsfälle & Testen von 3D-Secure 2.0

1. EMV 3-D Secure

1.1 Regulatorische Anforderungen

1.1.1 EBA Mandat

Die Europäische Bankenaufsichtsbehörde (EBA) hat angeordnet, dass alle Zahler, die online auf ihr Zahlungskonto zugreifen und elektronische Zahlungstransaktionen über einen Remote-Kanal auslösen, beginnend ab 14. September 2019 stark authentisiert werden müssen (alias Strong Customer Authentication (SCA)). Die Kartenorganisationen haben diese Möglichkeit ergriffen, um das etablierte Protokoll 3D-Secure für die Karteninhaber-Authentisierung zu überarbeiten und mehrere Probleme anzugehen, welche die Annahme im Markt gebremst haben.

1.1.2 3D-Secure 2.x

Bisher hatten Internethändler die Wahl, dem Karteninhaber eine Challenge (z.B. TAN / Passwort) zu präsentieren oder 3DS gänzlich zu übergehen. Einige haben einen dynamischen Ansatz basierend auf dem PSP oder der eigenen Risikobewertung gewählt, aber viele Händler schätzten einen reibungslosen Kassenvorgang und hohe Konversionsraten mehr als die möglichen Vorteile einer Haftungsverschiebung. Die Gesamtstrategie der Kartenorganisationen für 3DS 2.x ist es, Reibereien durch eine verbesserte Erfahrung der Karteninhaber (Geräte-Bewusstsein) zu verringern und Ausnahmen von der SCA basierend auf einer robusten Transaktionsrisikoanalyse (TRA) auszunutzen mit dem obersten Ziel, optimale Autorisierungsleistung und Konversionsraten zu erreichen. Daher ist die TRA entscheidend für reibungslose Zahlungsabläufe für Remote-Transaktionen mit geringem Risiko. Deshalb hat das Protokoll 3DS 2.x eine Unmenge zusätzlicher Datenpunkte eingeführt, die dem Kartenherausgeber zur Unterstützung der Transaktionsrisikoanalyse und für die Anwendung von Ausnahmen der SCA übermittelt werden können.

SCA wird erforderlich, wenn:

- die Transaktion nicht außerhalb des Geltungsbereichs der PSD2 RTS ist

- keine Ausnahme der PSD2 SCA für eine Zahlungstransaktion zutrifft

- eine Karte zu einer Händler-Datenbank hinzugefügt wird (hinterlegte Karte)

- eine Vereinbarung für wiederkehrende Zahlungen über feste oder variable Beträge beginnt, einschließlich der Festlegung des anfänglichen Mandats für vom Händler ausgelöste Transaktionen (MIT)

- eine Vereinbarung für wiederkehrende Zahlungen zu einem höheren Betrag geändert wird (beispielsweise ein Premium-Angebot)

- ein White-Listing eingerichtet wird (oder zum Ansehen/Ändern von White-Lists)

- ein Gerät mit einem Karteninhaber verknüpft wird

1.1.3 Haftungsverschiebung

Als Daumenregel gilt, wenn die Authentisierung des Karteninhabers über 3-D Secure erfolgt ist, sind Händler normalerweise vor Streitigkeiten bezüglich Betruges im E-Commerce geschützt und die Haftung verschiebt sich vom Händler / Acquirer zum Kartenherausgeber. Es gibt jedoch Ausnahmen vom Schutz des Händlers vor Streitigkeiten. Im Kontext von 3DS 2.x sind Händler regelmäßig nicht geschützt, falls gewährte Ausnahmen gemäß PSD2 RTS aktiv vom Händler / Acquirer angefragt worden sind.

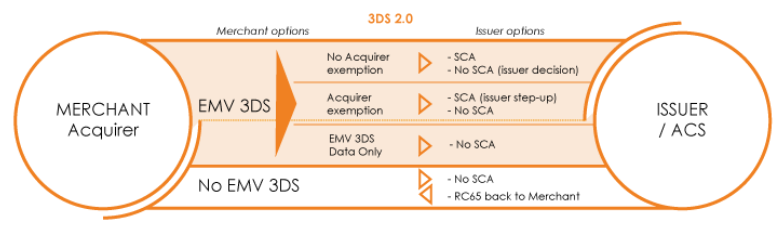

Das folgende Diagramm zeigt Optionen und Haftungen unter den Anforderungen von PSD2 RTS gemäß MasterCard.

1.1.4 3DS 2.x und Compliance zur DSGVO

Karteninhabern müssen ausführliche Informationen darüber gegeben werden, wie ihre Daten erfasst, verarbeitet und verwendet werden. Das kann über eine Datenschutzerklärung erreicht werden, die mindestens die Arten der verarbeiteten Daten, den Zeck ihrer Verarbeitung, die verwendeten Daten usw. enthält. Kartenorganisationen und Kartenherausgeber verwenden die EMV 3DS Daten für keinen anderen Zwecke als Betrugsprävention und Authentisierung. Das schließt die Verwendung persönlicher Daten für andere Zwecke wie Verkauf, Marketing und Data-Mining (außer zur Betrugsprävention) aus.

1.1.5 Ausnahmen und Ausklammerungen der PSD2 SCA

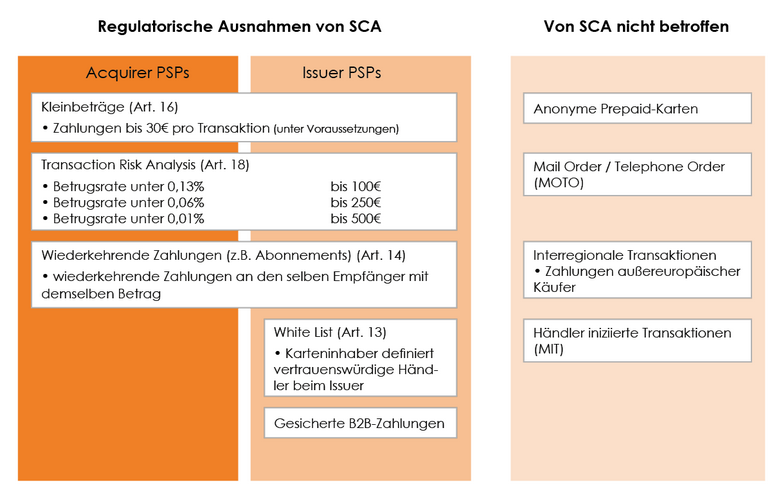

Gemäß den technischen Regulierungsstandards (RTS) gibt es einige wichtige Ausnahmen der SCA, die unter verschiedenen Bedingungen gelten können, welche im folgenden Diagramm dargestellt sind.

1.2 Das 1cs Online Bezahlsystem

1.2.1 Authentisierungs-Optionen

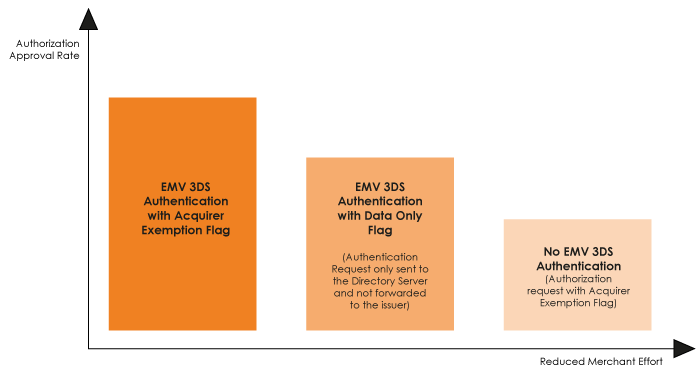

Einem Acquirer kann erlaubt sein, infolge geringer Betrugsraten und TRA die SCA nicht anzuwenden. Für diese Ausnahmen gibt es verschiedene Optionen zur Verarbeitung, die im folgenden Diagramm dargestellt sind.

Hinweis: Standardmäßig schlägt die First Cash Solution anwendbare Ausnahmen (sofern unterstützt) im EMV 3DS Authentisierungsablauf dem Kartenherausgeber vor, um die bestmöglichen Zustimmungsraten der Autorisierung zu erreichen.

EBA-Op-2018-04, Paragraph 47 – Klarstellung zu PSP (Acquirer-Betrugsraten)

Die Betrugsrate ist im Anhang A der RTS definiert und wird für alle Überweisungs-Transaktionen und alle Kartenzahlungen berechnet und kann nicht pro einzelnem Zahlungsempfänger (z.B. Händler) oder pro Kanal (entweder App oder Web-Schnittstelle) definiert werden. Die Betrugsrate, die bestimmt, ob sich ein PSP für die SCA-Ausnahme qualifiziert oder nicht, kann nicht nur für bestimmte Händler berechnet werden, d.h. wenn der Zahler eine Zahlung an einen bestimmten Händler leisten möchte und dieser bestimmte Händler eine Betrugsrate unter dem Grenzwert hat. Während der PSP (Acquirer) des Zahlungsempfängers vertraglich vereinbaren kann, die Überwachung seiner Transaktionsrisikoanalyse an einen gegebenen Händler ‘outzusourcen’ oder nur bestimmten vordefinierten Händlern erlauben kann, von den Vorteilen von dieser PSP-Ausnahme zu profitieren (basierend auf einer vertraglich vereinbarten geringen Betrugsrate), muss die Betrugsrate, welche einen bestimmten PSP für eine Ausnahme gemäß Artikel 18 geeignet macht, dennoch auf Basis der ausgeführten oder akquirierten Transaktionen vom PSP des Zahlungsempfängers berechnet werden und nicht ausgehend von den Transaktionen des Händlers.

1.2.2 Message Version 2

Um die Menge der zusätzlichen zahlungsfremden Daten zu handhaben und die Abwärtskompatibilität soweit wie möglich zu erhalten, hat sich die First Cash Solution dafür entschieden, seine 1cs OBS-Kartenschnittstelle über den zusätzlichen Parameter MsgVer zu versionieren. Die aktualisierte API basiert weiterhin auf Schlüssel-Wert-Paaren, aber setzt stark auf Base64-codierte JSON-Objekte zur Unterstützung der Lesbarkeit und Skript-Nutzung auf der Client-Seite.

Händler können weiterhin unsere klassische Schnittstelle für Anfragen auch mit 3DS 2.x verwenden, aber es gibt ein paar Einschränkungen:

- Viele zusätzliche Datenpunkte für die Risikoanalyse des Kartenherausgebers sind nicht verfügbar und daher kann die Quote der reibungslosen Transaktionen geringer sein

- Antworten und Benachrichtigungen der API enthalten neue JSON-Objekte, um für die Spezifikationen des Protokolls 3DS 2.x zu sorgen und erfordern eine Modifikation vorhandener Händler-Integrationen

Aus diesen Gründen ist es sehr empfohlen, auf die Version 2 zu aktualisieren.

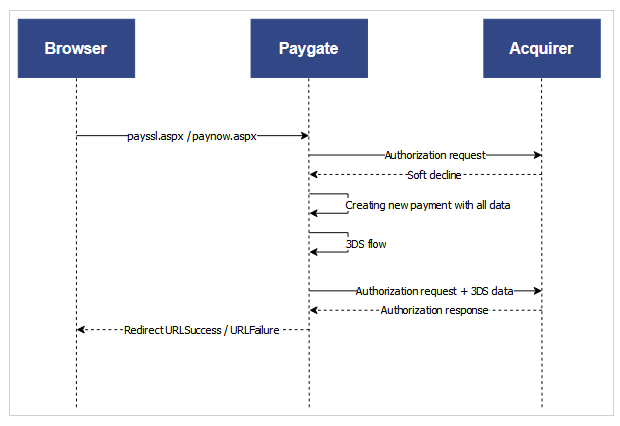

1.2.3 Handhabung von Soft Decline

Falls eine Transaktion keine SCA hat, können Kartenherausgeber mit einem sogenannten Soft decline reagieren. Das bedeutet, die Autorisierung der Transaktion wird vom Kartenherausgeber angelehnt, dieselbe Transaktion kann jedoch erneut initialisiert werden. Der Hauptgrund für Soft declines im Kontext von 3D Secure ist, dass Kartenherausgeber die vom Händler angefragten SCA-Ausnahmen nicht akzeptieren, wenn diese direkt zur Autorisierung gesendet werden oder wenn der eine Zahlung ohne zuvor durchgeführte Authentisierung anfordert. Die beste Methode ist es dann, die Zahlung mit 3DS neu zu starten.

Mit der Automatischen Handhabung von Soft Decline reagiert das 1cs OBS je nach Konfiguration auf eine Soft decline Antwort mit einem automatischen Neustart der Zahlung mit erzwungener SCA. Das 1cs OBS erzeugt dann automatisch eine neue Zahlung im Namen des Händlers und integriert den 3DS-Ablauf.

WICHTIG:

– Aus Sicht des Kunden bemerkt dieser keinen Unterschied und muss seine Kreditkartendaten nicht erneut eingeben. Der gesamte Prozess wird vom 1cs Online-Bezahlsystem gesteuert.

– Beachten Sie bitte, dass diese Lösung für Server-zu-Server Verbindungen nicht verfügbar ist, weil das 1cs Online-Bezahlsystem den Client (Browser) nicht zum Start des 3DS-Ablaufes steuern kann. Für Server-zu-Server-Verbindungen muss der Händler die Zahlung mit 3DS-Ablauf neu auslösen und vor allem die SCA-Challenge über den angegebenen Parameter JSON threeDSPolicy (challengePreference = mandateChallenge) erzwingen.

1.2.3.1 Whitelisting von vertrauenswürdigen Begünstigten

Ein Karteninhaber kann dafür optieren, einen Händler zu einer Liste vertrauenswürdiger Begünstigter hinzuzufügen, die beim Kartenherausgeber geführt wird, um diesen speziellen Händler bei zukünftigen Zahlungen von der SCA auszunehmen. Das passiert normalerweise während einer Challenge des Karteninhabers, aber Karteninhaber können beispielsweise auch über ihre Banking-App eine Liste vertrauenswürdiger Begünstigter verwalten.

Händler können von einer Whitelist-Ausnahme profitieren, wenn diese angefragt ist und wenn nicht anderweitig eine Challenge des Karteninhabers gefordert ist.

Beachten Sie bitte, dass die Whitelist-Funktion ab 3DS Version 2.2 und höher verfügbar ist. Derzeit unterstützten die Kartenherausgeber meistens 3DS 2.1.

1.2.3.2 Transaktionen mit geringem Wert

Kartenherausgeber können Transaktionen von der SCA ausnehmen, sofern die folgenden Bedingungen erfüllt sind:

- der Zahlungsbetrag übersteigt nicht 30 Euro,

- der kumulierte Betrag vorheriger Zahlungstransaktionen ohne SCA übersteigt nicht 100 Euro,

- die Anzahl der vorherigen Zahlungstransaktionen ohne SCA übersteigt nicht fünf aufeinanderfolgende Zahlungstransaktionen.

Beachten Sie bitte, dass die Ausnahmen für geringen Wert angefragt werden müssen, um für einen reibungslosen Authentisierungs-Ablauf berücksichtigt zu werden.

1.2.3.3 Transaktionsrisikoanalyse

Acquirer und Kartenherausgeber dürfen auf die SCA verzichten, sofern die gesamte Betrugsrate nicht höher als die Referenz-Betrugsrate für den Ausnahmengrenzwert (ETV) ist, der in folgender Tabelle angegeben ist und wobei die risikobasierte Beurteilung jeder einzelnen Transaktion als geringes Risiko angesehen werden kann.

| ETV | Kartenbasierte Zahlungen |

| EUR 500 | 1 bps |

| EUR 250 | 6 bps |

| EUR 100 | 13 bps |

1.2.3.4 One-Leg-Out-Transaktionen

One-Leg-Out-Transaktionen sind solche Transaktionen, wo sich entweder der Zahlungsdienstleister des Zahlers oder der Zahlungsdienstleister des Empfängers außerhalb der Europäischen Union befindet.

Zahlungsdienstleister im Kontext kartenbasierter Transaktionen und im Geiste der PSD2 sind regelmäßig Acquirer und Issuer.

Daher sind weder die Nationalität des Karteninhabers noch der Geschäftsort des Händlers für die Beurteilung relevant, ob eine Transaktion infolge der Regel ‚one-leg-out‘ außerhalb des Geltungsbereiches liegt.

2. Integrationsmethoden

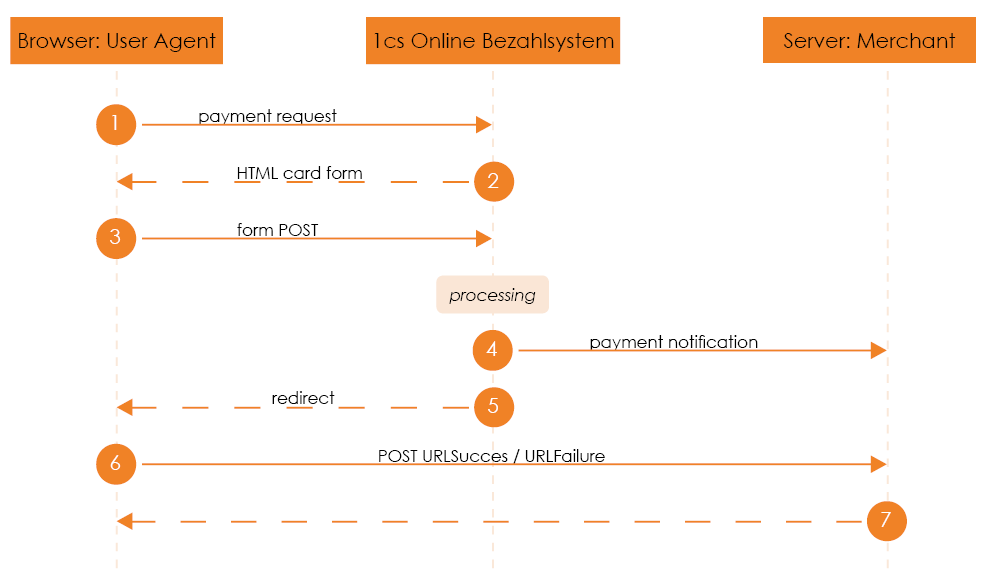

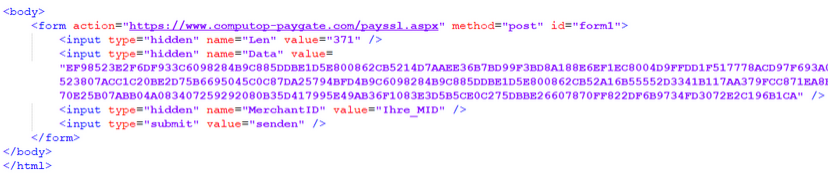

2.1 Hosted Payment Pages (paySSL)

Bei Kartenzahlunen über bei der First Cash Solution gehostete Formulare wird die Komplexität von 3-D Secure vollständig bei der Implementierung beim Händler entfernt.

Aus Sicht des Händlers unterscheidet sich die Sequenz nicht zwischen Zahlungen, die mit 3DS authentisiert sind, sowie nicht mit 3DS authentisierten Zahlungen, welche die Berücksichtigung zusätzlicher Parameter in Aufruf und Antwort erfordern.

Hinweis zum Cookie-/Session Handling

Bitte beachten Sie, dass einige Browser beim Rücksprung zu Ihrem Shop erforderliche Cookies blockieren könnten. Hier finden Sie weitere Informationen und verschiedene Lösungsansätze.

2.1.1 Vereinfachtes Sequenz Diagramm

2.1.2 Zahlungsanfrage

Zum Abruf eines First Cash Solution-Formulars für Kartenzahlungen übermitteln Sie bitte folgende Parameter über einen HTTP POST Aufruf an

Hinweis: Aus Sicherheitsgründen lehnt das 1cs OBS alle Zahlungsanfragen mit Formatfehlern ab. Bitte übergeben Sie deshalb bei jedem Parameter den korrekten Datentyp.

Die folgende Tabelle beschreibt die verschlüsselten Übergabeparameter:

| Key | REST | Format | Bedingnung | Beschreibung | |

| MerchantID | BasicAuth.Username | ans..30 | M | HändlerID, die von der First Cash Solution vergeben wird | |

| MsgVer | — | ans..5 | M | Message-Version.Wert: 2.0 Mit 3-D Secure 2.x wurde eine Vielzahl zusätzlicher Daten (Browser-Information, Rechnungs-/Versand-Adresse, …) erforderlich, um den Authentifizierungs-Prozess zu optimieren. Um diese Informationen zu handhaben, wurden die JSON-Objekte eingeführt. Der Parameter MsgVer zeigt an, dass diese Daten verwendet werden. | |

| TransID | „transactionId“: „…“ | ans..64 | M | Ihre eigene TransaktionsID, die für jede Zahlung eindeutig sein muss | |

| ReqId | „requestId“: „…“ | ans..32 | O | Um Doppelzahlungen (z.B. durch ETM) zu vermeiden, übergeben Sie einen alphanumerischen Wert, der Ihre Transaktion oder Aktion identifiziert und nur einmal vergeben werden darf. Falls die Transaktion oder Aktion mit derselben ReqID erneut eingereicht wird, führt das 1cs OBS keine Zahlung oder weitere Aktion aus, sondern gibt nur den Status der ursprünglichen Transaktion oder Aktion zurück. Bitte beachten Sie, dass das 1cs OBS für die erste initiale Aktion einen abgeschlossenen Transaktionsstatus haben muss. Einreichungen mit identischer ReqID auf einen offenen Status werden regulär verarbeitet. Bitte beachten Sie, dass eine ReqID nur 12 Monate gültig ist, danach wird sie vom 1cs OBS gelöscht. | |

| RefNr | „referenceNumber“: „…“ | ans..30 | O | Eindeutige Referenznummer des Händlers, welche als Auszahlungsreferenz in der entsprechenden Acquirer EPA-Datei angegeben wird. Bitte beachten Sie, ohne die Übergabe einer eigenen Auszahlungsreferenz können Sie die EPA-Transaktionen nicht zuordnen, zusätzlich kann das Computop Settlement File (CTSF) auch nicht zusätzlich angereichert werden. | |

| MAC | — | an64 | M | Hash Message Authentication Code (HMAC) mit SHA-256-Algorithmus. Details finden Sie hier: HMAC-Authentisierung (Anfrage) HMAC-Authentisierung (Notify) | |

| Amount | „amount“: { „value“: …} | n..10 | M | Betrag in der kleinsten Währungseinheit (z.B. EUR Cent) Bitte wenden Sie sich an First Cash Solution, wenn Sie Beträge < 100 (kleinste Währungseinheit) buchen möchten. | |

| Currency | „amount“: { „currency“: „…“} | a3 | M | Währung, drei Zeichen DIN / ISO 4217, z.B. EUR, USD, GBP. Hier eine Übersicht: Währungstabelle | |

| Capture | „capture“: {„auto“: „Yes“} „capture“: {„manual“: „Yes“} „capture“: … | ans..6 | O | Bestimmt Art und Zeit der Buchung (engl. Capture). AUTO= Buchung sofort nach der Autorisierung (Standardwert) MANUAL = Buchung durch den Händler -in der Regel die Buchung zum Zeitpunkt der Warenauslieferung bzw. Leistungserbringung.<Zahl> = Verzögerung in Stunden bis zur Buchung (ganze Zahl; 1 bis 696). | |

| PayTypes | „payment“: {„cardForm“: { „payTypes“: „…“ }} | ans..256 | O | Mit diesem Parameter können Sie die akzeptierten Schemes übersteuern, d.h. Sie können innerhalb dieses Parameters durch Pipe getrennt entscheiden, welche der verfügbaren Kreditkartenschemes angezeigt werden. Das Template muss diese Funktion unterstützen wie zum Beispiel das „Cards_v1“. Beispiel: PayTypes=VISA|MasterCard | |

| billingDescriptor | „billing“: {„addressInfo“: { „descriptor“: „…“ }} | ans..22 | O | Eine Bezeichnung, die auf dem Kontoauszug des Karteninhbaers gedruckt wird. Beachten Sie bitte auch die zusätzliche Hinweise an anderer Stelle für weitere Informationen über Regeln und Vorschriften. | |

| OrderDesc | „order“: {„description“: „…“} | ans..768 | O | Beschreibung der gekauften Waren, Einzelpreise etc. | |

| AccVerify | „payment“: {„card“: { „accountVerification“: „…“ }} | a3 | O | Indikator für Anforderung einer Kontoverifizierung (alias Nullwert-Authorisierung). Bei einer angeforderten Kontoverifizierung ist der übermittelte Betrag optional und wird für die tatsächliche Zahlungstransaktion ignoriert (z.B. Autorisierung).Zulässiger Wert: Yes | |

| threeDSPolicy | „payment“: {„card“: { „threeDsPolicy“: JSON }} | JSON | O | Objekt, das Authentisierungs-Richtlinien und Vorgaben für die Ausnahmenbehandlung festlegt. | |

| priorAuthenticationInfo | „payment“: {„card“: { „priorAuthenticationInfo“: JSON }} | JSON | O | Das Objekt Prior Transaction Authentication Information enthält optionale Informationen über eine Authentisierung eines 3DS-Karteninhabers, die vor der aktuellen Transaktion erfolgt ist. | |

| accountInfo | „accountInfo“: JSON | JSON | O | Das Objekt Kontoinformationen enthält optionale Informationen über das Kundenkonto beim Händler. | |

| billToCustomer | „billing“: JSON | JSON | C | Der Kunde, dem die Waren und / oder Dienstleistungen in Rechnung gestellt werden. Für EMV 3DS erforderlich, sofern nicht Markt- oder Regionalmandate die Übermittlung dieser Infomrationen beschränken. | |

| shipToCustomer | „shipping“: JSON | JSON | C | Der Kunde, an den die Waren und / oder Dienstleistungen gesendet werden. Erforderlich, falls von billToCustomer abweichend. | |

| billingAddress | „billing“: {„addressInfo“: JSON} | JSON | C | Rechnungsadresse. For EMV 3DS erforderlich (falls verfügbar), sofern nicht Markt- oder Regionalmandate die Übermittlung dieser Infomrationen beschränken. | |

| shippingAddress | „shipping“: {„addressInfo“: JSON} | JSON | C | Lieferadresse. Falls von billingAddress abweichend; für EMV 3DS erforderlich (falls verfügbar), sofern nicht Markt- oder Regionalmandate die Übermittlung dieser Infomrationen beschränken. | |

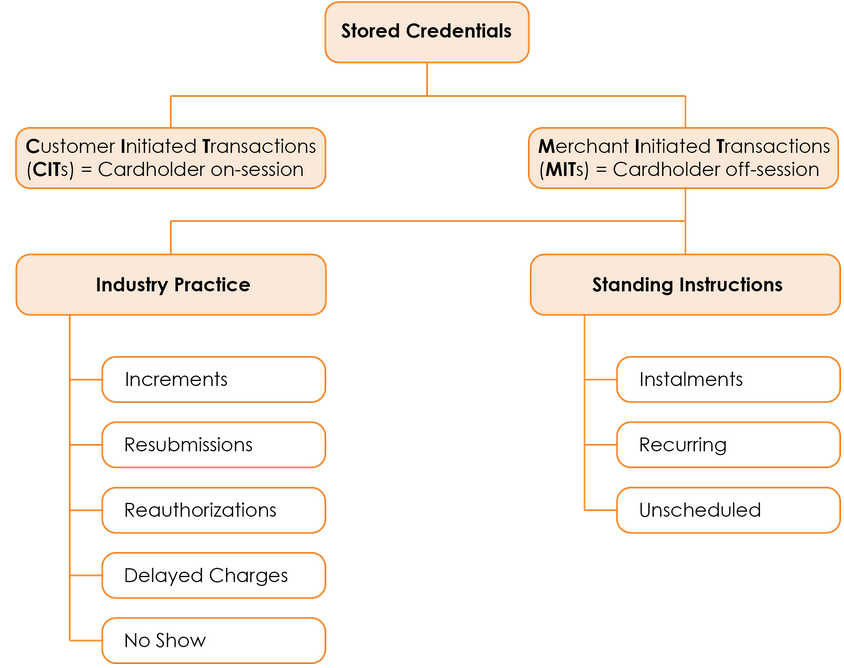

| credentialOnFile | „credentialOnFile“: JSON | JSON | C | Objekt, das Art und Reihe von Transaktionen mittels Zahlungskonto-Zugangsdaten festlegt (z.B. Kontonummer oder Zahlungs-Token), die bei einem Händler für die Verarbeitung zukünftiger Einkäufe für einen Kunden gespeichert sind. Erforderlich, falls zutreffend. | |

| merchantRiskIndicator | „riskIndicator“: JSON | JSON | O | Der Händler-Risikoindikator enthält optionale Informationen über den bestimmten Einkauf des Kunden.Falls shippingAddress nicht vorhanden ist, ist es dringend empfohlen, das Merkmal shippingAddressIndicator mit einem entsprechenden Wert wie shipToBillingAddress, digitalGoods oder noShipment auszufüllen. | |

| subMerchantPF | „subMerchantPaymentFacilitator“: JSON | JSON | O | Objekt, das die Details des SubMerchant (Payment Facilitator) angibt. | |

| URLSuccess | „urls“: {„success“: „…“} | ans..256 | M | Vollständige URL, die das 1cs Online Bezahlsystem aufruft, wenn die Zahlung gescheitert ist. Die URL darf nur über Port 443 aufgerufen werden. Die URL darf nur über Port 443 aufgerufen werden. Diese URL darf keine Parameter enthalten: Um Parameter durchzureichen, nutzen Sie stattdessen den Parameter UserData. Allgemeine Hinweise: Wir empfehlen, den Parameter „response=encrypt“ zu verwenden, um eine verschlüsselte Antwort vom 1cs OBS zu erhalten Betrüger könnten das verschlüsselte DATA-Element kopieren, welches an URLFailure gesendet wurde, und betrügerisch dasselbe DATA an URLSuccess senden. Überprüfen Sie daher unbedingt den „code“-Wert des DATA-Elements. Nur eine Antwort mit „code=00000000“ sollte als erfolgreich angesehen werden. | |

| URLFailure | „urls“: {„failure“: „…“} | ans..256 | M | Vollständige URL, die das 1cs Online Bezahlsystem aufruft, wenn die Zahlung gescheitert ist. Die URL darf nur über Port 443 aufgerufen werden. Diese URL darf keine Parameter enthalten: Um Parameter durchzureichen, nutzen Sie stattdessen den Parameter UserData. Allgemeine Hinweise: Wir empfehlen, den Parameter „response=encrypt“ zu verwenden, um eine verschlüsselte Antwort vom 1cs OBS zu erhalten Betrüger könnten das verschlüsselte DATA-Element kopieren, welches an URLFailure gesendet wurde, und betrügerisch dasselbe DATA an URLSuccess/URLNotify senden. Überprüfen Sie daher unbedingt den „code“-Wert des DATA-Elements. Nur eine Antwort mit „code=00000000“ sollte als erfolgreich angesehen werden. | |

| URLBack | „urls“: {„cancel“: „…“} | ans..256 | O | Vollständige URL, die das 1cs Online Bezahlsystem aufruft, wenn der Kunde auf Abbruch klickt. Der Parameter „URLBack“ kann sowohl unverschlüsselt ans Paygate übermittelt werden (Kompabilitätsmodus) als auch in den verschlüsselten Übergabeparametern (bevorzugte Variante) Wenn Sie Parameter/Werte in der URLBack übergeben möchten, so können Sie folgende Methode verwenden: URLBack=https://your.shop.com/back.php?param1%3Dvalue1%26param2%3Dvalue3%26status%3Dcancelled Wenn der Kunde auf Abbruch klickt, so wird die URL genauso aufgerufen, so dass Sie URL Decode verwenden können, um Parameter und Werte zu extrahieren. | |

| Response | — | a7 | O | Die Status-Rückmeldung, die das 1cs Online Bezahlsystem an URLSuccess und URLFailure sendet, sollte verschlüsselt werden. Dazu übergeben Sie den Parameter Response=encrypt. | |

| URLNotify | „urls“: {„notify“: „…“} | an..256 | M | Vollständige URL, die das 1cs Onlinebezahlsystem aufruft, um den Shop zu benachrichtigen. Die URL darf nur über Port 443 aufgerufen werden. Sie darf keine Parameter enthalten: Nutzen Sie stattdessen den Parameter UserData. Allgemeine Hinweise: Wir empfehlen, den Parameter „response=encrypt“ zu verwenden, um eine verschlüsselte Antwort von dem 1cs OBS zu erhalten Betrüger könnten das verschlüsselte DATA-Element kopieren, welches an URLFailure gesendet wurde, und betrügerisch dasselbe DATA an URLSuccess/URLNotify senden. Überprüfen Sie daher unbedingt den „code“-Wert des DATA-Elements. Nur eine Antwort mit „code=00000000“ sollte als erfolgreich angesehen werden. | |

| userData | „metadata[userData]“: „…“ | ans..1024 | O | Wenn beim Aufruf angegeben, übergibt das 1cs Online Bezahlsystem die Parameter mit dem Zahlungsergebnis an den Shop. | |

| Custom | „metadata“: „…“ | ans..1024 | O | Der „Custom“-Parameter wird vor der Verschlüsselung an den Aufruf angehängt und ist Teil des verschlüsselten „Data“ im 1cs OBS Aufruf. Dadurch ist der Wert gegen Manipulation geschützt. Der Custom-Wert wird dann in Klartext an die 1cs-OBS-Antwort angehängt und dabei wird „|“ durch „&“ ersetzt. Dadurch können Sie einen Custom-Wert übergeben und bekommen mehrere Key-Value-Paare zu Ihrer eigenen Verwendung in der Antwort zurück. | |

| Plain | „metadata[plain]“: „…“ | ans..50 | O | Ein einzelner Wert, der von Ihnen gesetzt werden kann, um Informationen wieder unverschlüsselt in der Antwort bzw. im Notify zurückzugeben, z.B. die MID. Da der „Plain“-Parameter Teil des verschlüsselten „Data“ im 1cs OBS ist, ist dieser vor Manipulationen geschützt. | |

| expirationTime | „expirationTime“: „…“ | ans..19 | O | Zeitstempel für den Endzeitpunkt der Transaktionsverarbeitung, Angabe in UTC. Format: YYYY-MM-ddTHH:mm:ss |

Das 1cs Online Bezahlsystem gibt in der Antwort ein HTML-Dokument zurück, welches das angeforderte Kartenzahlungsformular darstellt. Das Formular kann in die Checkout-Seite des Händlers integriert oder als selbständige Seite verwendet werden, auf die der Karteninhaber weitergeleitet wird.

Die Authentisierung des Karteninhabers sowie die Zahlungsautorisierung erfolgen, nachdem der Karteninhaber aller erforderlichen Kartendetails eingegeben und das Formular an das 1cs Online Bezahlsystem übermittelt hat.

Hinweis: Falls Sie ein eigenes Zahlungsformular verwenden (Corporate Payment Page), achten Sie darauf, dass der Name des Karteninhabers auf dem Formular enthalten ist. Der Name das Karteninhabers wird auf den Paygate API-Parameter „CreditCardHolder“ abgebildet. Das Feld Cardholder name darf keine Sonderzeichen enthalten und muss eine Mindestlänge von 2 Zeichen und eine Maximallänge von 45 Zeichen haben.

Wenn die Zahlung abgeschlossen ist, sendet das 1cs Online Bezahlsystem eine Benachrichtigung an den Server des Händlers (d.h. URLNotify) und leitet den Browser an URLSuccess beziehungsweise URLFailure weiter.

Die per Blowfish verschlüsselten Parameter laut folgender Tabelle werden per HTTP POST an URLNotify und URLSuccess/URLFailure übertragen.

Hinweis: Bitte beachten Sie, dass der Aufruf der URLSuccess oder URLFailure bei einem Fallback zu 3-D Secure 1.0 mit GET stattfindet. Ihre Systeme sollten daher Parameter sowohl per GET als auch per POST entgegennehmen können.

Das Kreditkarten-Formular kann mittels eines eigenen Templates sehr stark angepasst werden.

Details hierzu finden Sie hier: Corporate PayPage und Templates

2.1.3 HTTP POST an URLSuccess / URLFailure / URLNotify

Die folgende Tabelle beschreibt die Ergebnis-Parameter, die das 1cs Online Bezahlsystem an Ihre URLSuccess, URLFailure und URLNotify übergibt. Wenn Sie den Parameter Response=encrypt angegeben haben, werden die folgenden Parameter mit Blowfish verschlüsselt an Ihr System übergeben:

- es können jederzeit neue Parameter hinzugefügt bzw. die Reihenfolge geändert werden

- die Parameter (z.B. MerchantId, RefNr) sollten nicht auf Groß-/Kleinschreibung geprüft werden

| Key | Format | Bedingung | Beschreibung |

| MID | ans..30 | M | HändlerID, die von der First Cash Solution vergeben wird |

| MsgVer | ans..5 | M | Message-Version. Zulässiger Wert: 2.0 Mit 3-D Secure 2.x wurde eine Vielzahl zusätzlicher Daten (Browser-Information, Rechnungs-/Versand-Adresse, …) erforderlich, um den Authentifizierungs-Prozess zu optimieren. Um diese Informationen zu handhaben, wurden die JSON-Objekte eingeführt. Der Parameter MsgVer zeigt an, dass diese Daten verwendet werden. |

| PayID | ans32 | M | Von der First Cash Solution vergebene ID für die Zahlung; z.B. zur Referenzierung in Batch-Dateien sowie im Capture- oder Credit-Request. |

| XID | ans64 | M | Vom 1cs Online Bezahlsystem vergebene ID für die einzelnen Operationen, die zu einer Zahlung durchgeführt werden |

| TransID | ans..64 | M | Ihre eigene Transaktions-ID, die für jede Zahlung eindeutig sein muss |

| schemeReferenceID | ans..64 | C | Spezifische Transaktions-ID des Kartenschemas, die für nachfolgende Zahlungen mit gespeicherten Zugangsdaten, verzögerte Autorisierungen und Wiedereinreichungen erforderlich ist. Pflicht: CredentialOnFile – initial false – unschedule MIT / recurring schemeReferenceID wird bei 3DS2-Zahlungsvorgängen zurückgegeben. Bei einem Fallback auf 3DS1 prüfen Sie bitte zusätzlich auf TransactionId. Die SchemeReferenceID ist eine eindeutige Kennung, die von den Kartenmarken generiert wird. In der Regel können 1cs-Händler die SchemeReferenceIDs für Abonnements übergreifend verwenden, welche unter Verwendung eines anderen PSP / separater 1cs-OBS-MerchantID / separater Acquirer ContractID / Acquirer erstellt wurden. |

| refnr | O | Referenznummer vom Request | |

| Status | a..20 | M | Status der Transaction. Zulässige Werte: Authorized OK (Sale) FAILED Im Fall von nur-Authentisierung ist der Status entweder OK oder FAILED. |

| Description | ans..1024 | M | Nähere Beschreibung bei Ablehnung der Zahlung. Bitte nutzen Sie nicht den Parameter Description, sondern Code für die Auswertung des Transaktionsstatus! |

| Code | n8 | M | Fehlercode gemäß 1cs Online Bezahlsystem Antwort Codes (Fehlercodes) |

| card | JSON | M | Objekt der Kartendaten |

| ipInfo | JSON | C | Objekt mit IP-Informationen. Das Vorhandensein hängt von der Konfiguration des Händlers ab. |

| threeDSData | JSON | M | Objekt der Authentisierungsdaten |

| resultsResponse | JSON | C | Falls der Authentisierungsprozess eine Aufforderung für den Karteninhaber enthalten hat, werden zusätzliche Informationen über das Ergebnis der Aufforderung bereitgestellt |

| externalPaymentData | JSON | O | Optionale Daten des Acquirers/Issuers/externen Dienstleisters für eine Autorisierung |

| TimeStamp | Date/Time | O | Zeitstempel dieser Aktion, wenn von der 1cs aktiviert, z.B. 30.05.2023 08:47:57 oder 30.05.2023 10:03:01.633 |

| CardHolder | ans..50 | O | Name des Karteninhabers, wenn von der 1cs aktiviert, z.B. Max Mustermann |

| bin | n..6 | O | BIN der Kreditkarte, wenn von der 1cs aktiviert, z.B. 40001 |

| maskedpan | an..19 | O | Maskierte Kreditkartennummer, wenn von der 1cs aktiviert, z.B.400001XXXXXX8323 |

| cardinfo | JSON | O | JSON-Struktur, welche Informationen zur Kreditkarte bzw. dem Issuer enthält, wenn vom der 1cs aktiviert, z.B. {„BIN“:“400001″,“Brand“:“VISA“,“Product“:““,“Source“:“CREDIT“,“Type“:““,“Country“:{„A3″:“USA“,“N3″:“840″},“Issuer“:““} |

| CCBrand | an..20 | O | Brand/ Karten-Scheme der Kreditkarte, z.B. VISA |

| CCExpiry | n6 | O | In Verbindung mit PCNr: Ablaufdatum der Kreditkarte im Format YYYYMM (202207). |

| Plain | ans..50 | O | Ein einzelner Wert, der von Ihnen gesetzt werden kann, um Informationen wieder unverschlüsselt in der Antwort bzw. im Notify zurückzugeben, z.B. die MID. Da der „Plain“-Parameter Teil des verschlüsselten „Data“ im Computop Paygate ist, ist dieser vor Manipulationen geschützt. |

| Custom | ans..1024 | O | Der „Custom“-Parameter wird vor der Verschlüsselung an den Aufruf angehängt und ist Teil des verschlüsselten „Data“ im Computop Paygate Aufruf. Dadurch ist der Wert gegen Manipulation geschützt. Der Custom-Wert wird dann in Klartext an die Computop Paygate-Antwort angehängt und dabei wird „|“ durch „&“ ersetzt. Dadurch können Sie einen Custom-Wert übergeben und bekommen mehrere Key-Value-Paare zu Ihrer eigenen Verwendung in der Antwort zurück. |

| userData | ans..1024 | C | Wenn beim Aufruf angegeben, übergibt das 1cs Online Bezahlsystem die Parameter mit dem Zahlungsergebnis an den Shop. |

| MAC | an64 | M | Hash Message Authentication Code (HMAC) mit SHA-256-Algorithmus. Details finden Sie hier: HMAC-Authentisierung (Anfrage) HMAC-Authentisierung (Notify) |

2.1.4 Kreditkartenzahlung mit separater Autorisierung

Für Kreditkartenzahlungen kann im Prozessablauf die ORDER von der anschließenden Autorisierung und nachfolgenden Schritten getrennt werden. Dazu wird die SSL-Kreditkartenzahlung zunächst per Formular oder Server-zu-Server-Anbindung wie in den voranstehenden Kapiteln dargestellt mit einem zusätzlichen Parameter initialisiert und dann über die Schnittstelle authorize.aspx per Server-zu-Server-Verbindung autorisiert. Zur Initialisierung rufen Sie folgende URL auf:

https://www.computop-paygate.com/payssl.aspx

Bei Server-zu-Server-Anbindung rufen Sie folgende URL auf:

https://www.computop-paygate.com/direct.aspx

Die folgende Tabelle beschreibt die verschlüsselten Übergabeparameter:

| Key | Format | Bedingung | Beschreibung |

| TxType | ans..20 | M | Übergeben Sie „Order“, um eine Zahlung zu initialisieren und diese später über die Schnittstelle authorize.aspx zu autorisieren. Bitte beachten Sie, dass in Verbindung mit dem genutzten 3-D Secure-Verfahren eine separate Einstellung notwendig ist. Bitte wenden Sie sich hierzu direkt an 1cs. |

Um eine zuvor mit TxType=Order initialisierte SSL-Kreditkartenzahlung zu autorisieren, rufen Sie folgende URL auf:

https://www.computop-paygate.com/authorize.aspx

Hinweis: Bitte beachten Sie, dass bei einer initialen Order keine KPN/CVC/CVV-Prüfung erfolgen kann. Für die folgende Reservierungsanfrage kann diese ID auch nicht weitergegeben werden.

Hinweis: Aus Sicherheitsgründen lehnt das Paygate alle Zahlungsanfragen mit Formatfehlern ab. Bitte übergeben Sie deshalb bei jedem Parameter den korrekten Datentyp.

Die folgende Tabelle beschreibt die verschlüsselten Übergabeparameter:

| Key | Format | Bedingung | Beschreibung |

| MerchantID | ans..30 | M | HändlerID, die von der First Cash Solution vergeben wird. Dieser Parameter ist zusätzlich auch unverschlüsselt zu übergeben. |

| PayID | an32 | M | Von dem 1cs Online Bezahlsystem vergebene ID für die Zahlung; z.B. zur Referenzierung in Batch-Dateien sowie im Capture- oder Credit-Request. |

| TransID | ans..64 | M | Ihre eigene TrasaktionsID, die für jede Zahlung eindeutig sein muss. |

| Amount | n..10 | M | Betrag in der kleinsten Währungseinheit (z.B. EUR Cent). Bitte wenden Sie sich an die First Cash Solution, wenn Sie Beträge < 100 (kleinste Währungseinheit) buchen möchten. |

| Currency | a3 | M | Währung, drei Zeichen DIN / ISO 4217, z.B. EUR, USD, GBP. Hier eine Übersicht: Währungstabelle |

| OrderDesc | ans..768 | O | Beschreibung der gekauften Waren, Einzelpreise etc. |

| MAC | an64 | M | Hash Message Authentication Code (HMAC) mit SHA-256-Algorithmus. Details finden Sie hier: HMAC-Authentisierung (Anfrage) HMAC-Authentisierung (Notify) |

| Capture | an..6 | OM | Bestimmt Art und Zeitpunkt der Buchung (engl. Capture). Buchungsarten AUTO Buchung sofort nach Autorisierung (Standardwert). MANUAL Buchung erfolgt durch den Händler – in der Regel die Buchung zum Zeitpunkt der Warenauslieferung bzw. Leistungserbringung. <Zahl>Verzögerung in Stunden bis zur Buchung (ganze Zahl; 1 bis 696). |

Hinweis: es können jederzeit neue Parameter hinzugefügt bzw. die Reihenfolge geändert werden

Hinweis: die Parameter (z.B. MerchantId, RefNr) sollten nicht auf Groß-/Kleinschreibung geprüft werden

| Key | Format | Bedingung | Beschreibung |

| MID | ans..30 | M | HändlerID, die von der First Cash Solution vergeben wird |

| PayID | ans32 | M | Vom 1cs Online Bezahlsystem vergebene ID für die Zahlung; z.B. zur Referenzierung in Batch-Dateien sowie im Capture- oder Credit-Request. |

| XID | an32 | M | Vom 1cs Online Bezahlsystem vergebene ID für die einzelnen Operationen, die zu einer Zahlung durchgeführt werden |

| Code | n8 | M | Fehlercode gemäß 1cs Online Bezahlsystem Antwort Codes (Fehlercodes) |

| Description | ans.1024 | M | Nähere Beschreibung bei Ablehnung der Zahlung. Bitte nutzen Sie nicht den Parameter Description, sondern Code für die Auswertung des Transaktionsstatus! |

| TransID | ans..64 | M | Ihre eigene TransaktionsID, die für jede Zahlung eindeutig sein muss |

| Status | a..50 | M | OK oder FAILED |

| RefNr | O | Eindeutige Referenznummer des Händlers, welche als Auszahlungsreferenz in der entsprechenden Acquirer EPA-Datei angegeben wird. Bitte beachten Sie, ohne die Übergabe einer eigenen Auszahlungsreferenz können Sie die EPA-Transaktionen nicht zuordnen, zusätzlich kann das Computop Settlement File (CTSF) auch nicht zusätzlich angereichert werden. |

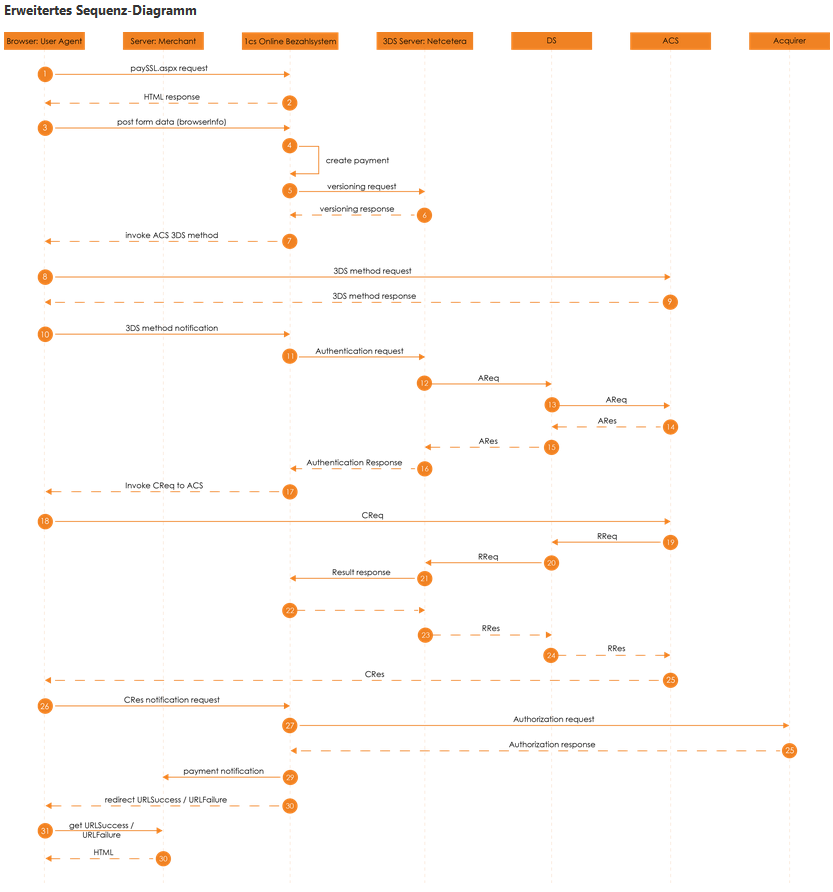

2.1.5 Erweitertes Sequenz-Diagramm

2.2 Server-2-Server Integration

2.2.3 Kreditkarten – Server-2-Server Integration

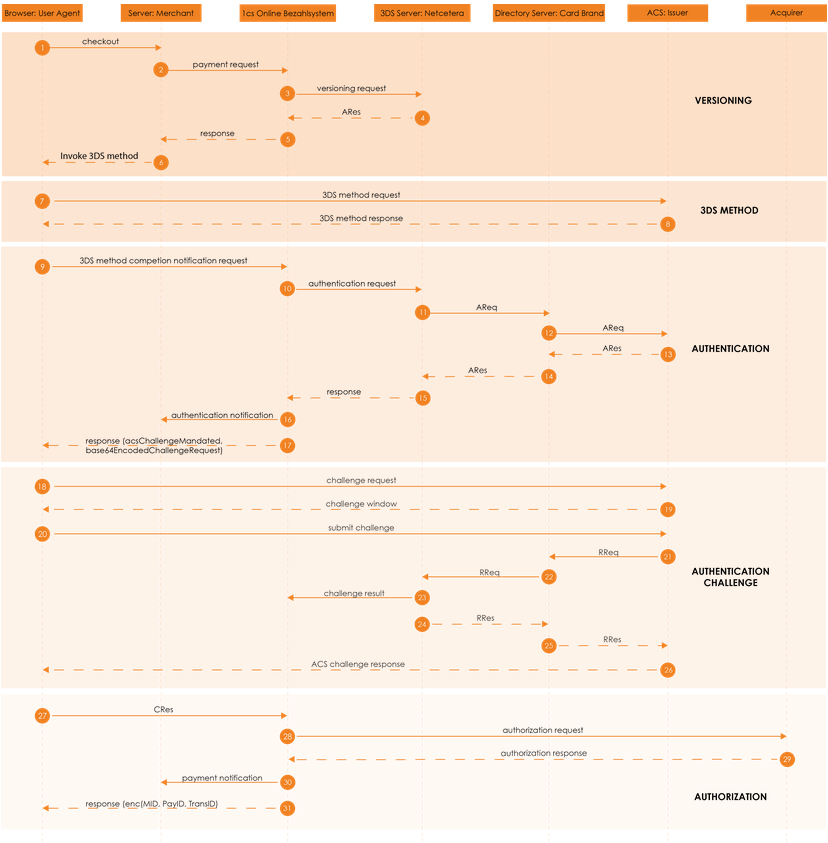

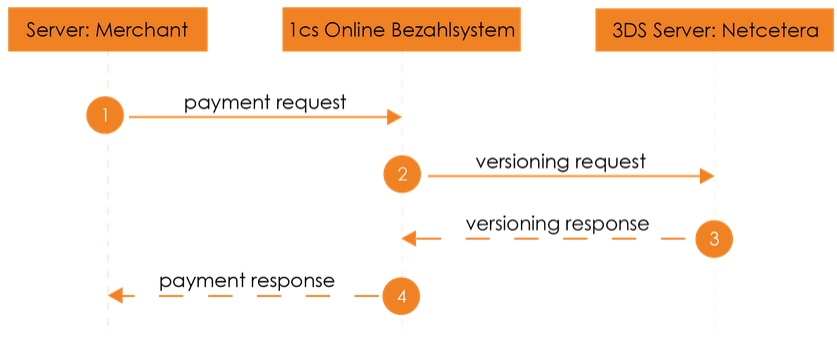

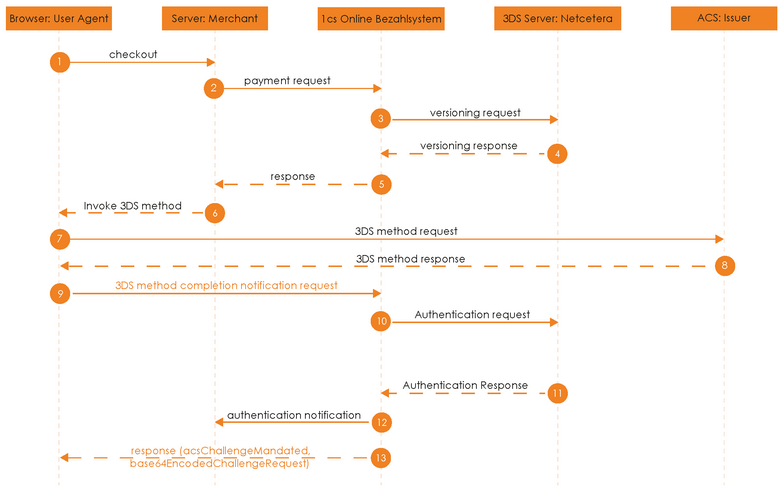

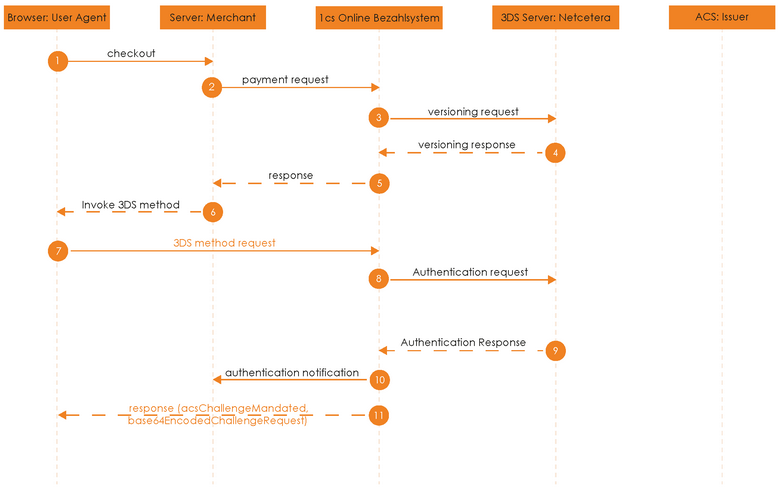

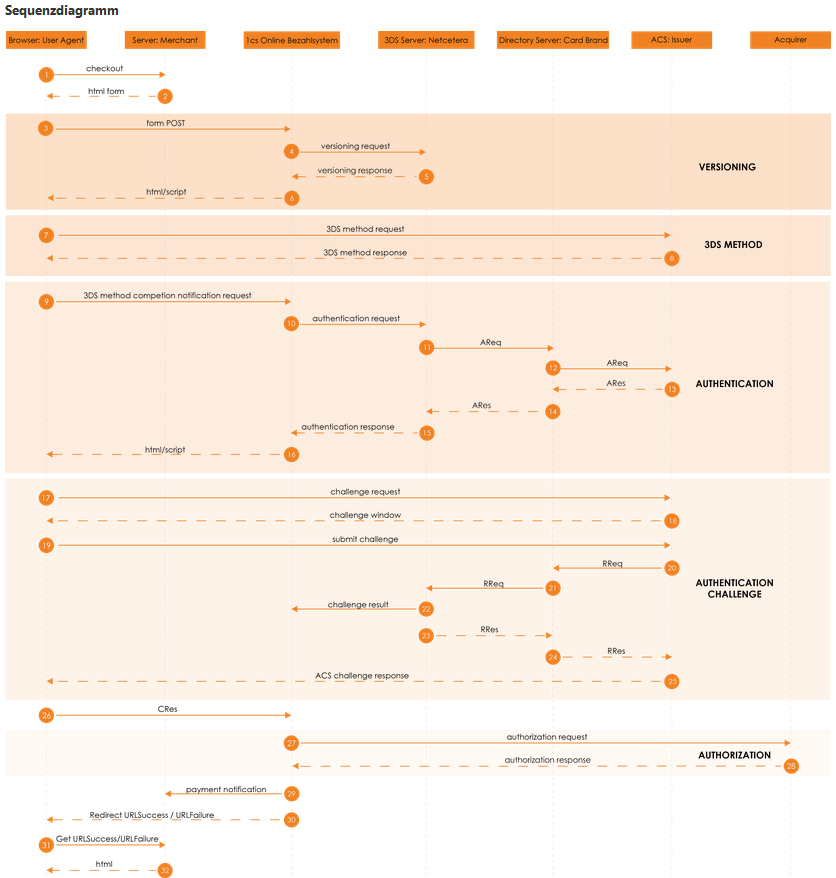

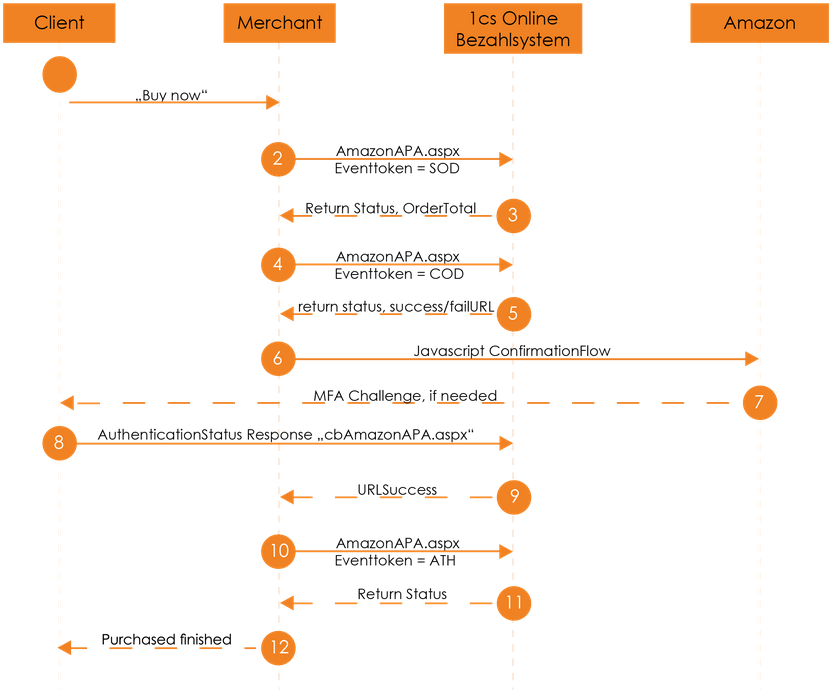

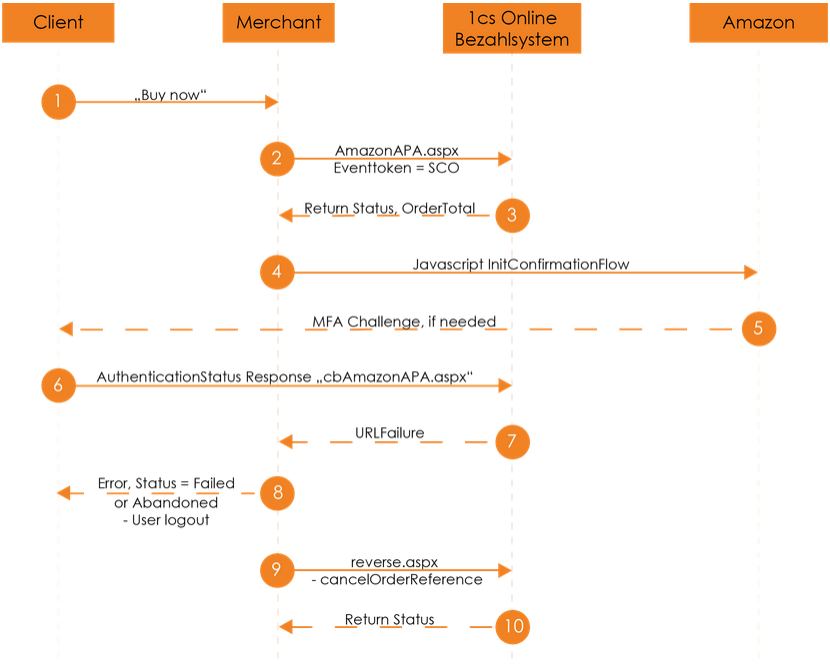

Eine 3DS 2.0 Zahlungssequenz kann aus den folgenden verschiedenen Aktivitäten bestehen:

- Versionierung

- Anfrage von ACS- und DS-Protokol-Version(en), die mit dem Kartenkontenbereich korrespondieren sowie einer optionalen 3DS Method URL

- 3DS Methode

- Verbindet den Browser des Karteninhabers mit dem ACS des Issuers, um zusätzliche Browserdaten zu erhalten

- Authensierung

- Übermittlung der Authentisierungs-Anfrage an den ACS des Issuers

- Challenge

- Challenge des Karteninhabers, falls angeordnet

- Autorisierung

- Autorisierung der authentisierten Transaktion beim Acquirer

Server-2-Server Sequenzdiagramm

Beachten Sie bitte, dass die Kommunikation zwischen Client und Access Control Server (ACS) über iFrames implementiert ist. Daher kommen die Antworten in einem HTML-Subdokument an und Sie können entsprechende Event-Listener in Ihrem Root-Dokument einrichten. Alternativ könnten Sie alleinig auf die asynchronen Benachrichtigungen an ihr Backend vertrauen. In jenen Fällen müssen Sie eventuell Methoden wie Long Polling, SSE oder Websockets zum Update des Clients in Betracht ziehen.

Initiierung der Zahlung

Die anfängliche Anfrage an das 1cs Online Bezahlsystem ist unabhängig vom zugrundeliegenden 3DS-Protokoll gleich.

Um eine Server-zu-Server 3-D Secure Kartenzahlungssequenz zu starten, senden Sie bitte folgende Schlüssel-Wert-Paare an https://www.computop-paygate.com/direct.aspx.

Aufruf-Elemente

Hinweis: Bei einer vom Händler initiierten, wiederkehrenden Zahlung sind die JSON-Objekte (außer credentialOnFile und card), die URLNotify und die TermURL keine Pflichtparameter, da kein 3D Secure und auch keine Risikobewertung durch die kartenausgebende Bank stattfindet und das Ergebnis der Zahlungsanfrage direkt in der Response mitgeteilt wird.

| Key | Format | Bedingnung | Beschreibung |

| MerchantID | ans..30 | M | HändlerID, die von der First Cash Solution vergeben wird. Dieser Parameter ist zusätzlich auch unverschlüsselt zu übergeben. |

| MsgVer | ans..5 | M | Message-Version. Zulässige Werte: 2.0 Mit 3-D Secure 2.x wurde eine Vielzahl zusätzlicher Daten (Browser-Information, Rechnungs-/Versand-Adresse, …) erforderlich, um den Authentifizierungs-Prozess zu optimieren. Um diese Informationen zu handhaben, wurden die JSON-Objekte eingeführt. Der Parameter MsgVer zeigt an, dass diese Daten verwendet werden. |

| TransID | ans..64 | M | Ihre eigene TransaktionsID, die für jede Zahlung eindeutig sein muss |

| ReqID | ans..32 | O | Um Doppelzahlungen (z.B. durch ETM) zu vermeiden, übergeben Sie einen alphanumerischen Wert, der Ihre Transaktion oder Aktion identifiziert und nur einmal vergeben werden darf. Falls die Transaktion oder Aktion mit derselben ReqID erneut eingereicht wird, führt das 1cs OBSkeine Zahlung oder weitere Aktion aus, sondern gibt nur den Status der ursprünglichen Transaktion oder Aktion zurück. Bitte beachten Sie, dass das 1cs OBS für die erste initiale Aktion einen abgeschlossenen Transaktionsstatus haben muss. Einreichungen mit identischer ReqID auf einen offenen Status werden regulär verarbeitet. Bitte beachten Sie, dass eine ReqID nur 12 Monate gültig ist, danach wird sie vom 1cs OBS gelöscht. |

| RefNr | O | Eindeutige Referenznummer des Händlers, welche als Auszahlungsreferenz in der entsprechenden Acquirer EPA-Datei angegeben wird. Bitte beachten Sie, ohne die Übergabe einer eigenen Auszahlungsreferenz können Sie die EPA-Transaktionen nicht zuordnen, zusätzlich kann das Computop Settlement File (CTSF) auch nicht zusätzlich angereichert werden. Informationen zum unterstützten Format finden Sie weiter unten in der zahlartspezifischen Beschreibung. | |

| schemeReferenceID | ans..64 | C | Kartensystemspezifische Transaktions-ID, die für nachfolgende Zahlungen mit hinterlegten Daten, verzögerte Autorisierungen und Wiedereinreichungen erforderlich ist. Pflicht: CredentialOnFile – initial false – unschedule MIT / recurring schemeReferenceID wird bei 3DS2-Zahlungsvorgängen zurückgegeben. Bei einem Fallback auf 3DS1 prüfen Sie bitte zusätzlich auf TransactionId. Die SchemeReferenceID ist eine eindeutige Kennung, die von den Kartenmarken generiert wird. In der Regel können Computop-Händler die SchemeReferenceIDs für Abonnements übergreifend verwenden, welche unter Verwendung eines anderen PSP / separater Paygate-MerchantID / separater Acquirer ContractID / Acquirer erstellt wurden. |

| industrySpecificTxType | ans..20 | C | Dieser Parameter ist erforderlich, wenn eine branchenspezifische Transaktion entsprechend dem Kartenmarken MIT-Framework (Merchant Initiated Transactions) verarbeitet wird. Zulässige Werte: – Resubmission: Ein Händler führt eine erneute Einreichung durch, wenn er eine Autorisierung angefordert hat, diese aber aufgrund unzureichender Mittel abgelehnt wurde; die Waren oder Dienstleistungen wurden jedoch bereits an den Karteninhaber geliefert. In solchen Szenarien können Händler den Antrag auf Beitreibung ausstehender Forderungen von Karteninhabern erneut einreichen. – Reauthorization: Ein Händler leitet eine erneute Autorisierung ein, wenn Abschluss oder Erfüllung der ursprünglichen Bestellung oder Dienstleistung die von Visa festgelegte Gültigkeitsdauer der Autorisierung überschreitet. Es gibt zwei gängige Szenarien für die erneute Autorisierung: • Geteilte oder verzögerte Lieferung be E-Commerce-Händlern. Eine Teillieferung liegt vor, wenn zum Zeitpunkt des Kaufs nicht alle bestellten Waren versandbereit sind. Erfolgt die Lieferung der Ware nach der von Visa festgelegten Gültigkeitsdauer der Autorisierung, führen E-Commerce-Händler eine separate Autorisierung durch, um sicherzustellen, dass Kundengelder verfügbar sind. • Verlängerte Hotelaufenthaltens, Autovermietungen und Keuzfahrten. Eine erneute Autorisierung wird für Aufenthalte, Reisen und/oder Anmietungen verwendet, die über die von Visa festgelegte Gültigkeitsdauer der Autorisierung hinausgehen. – DelayedCharges: Verzögerte Gebühren dienen dazu, um eine zusätzliche Kontogebühr zu verarbeiten, nachdem die ursprünglichen Dienstleistungen erbracht und die entsprechende Zahlung verarbeitet wurde. – NoShow: Karteninhaber können mit ihren Visa-Karten eine garantierte Reservierung bei bestimmten Händlersegmenten vornehmen. Eine garantierte Reservierung stellt sicher, dass die Reservierung berücksichtigt wird und ermöglicht es einem Händler, eine No-Show-Transaktion durchzuführen, um dem Karteninhaber eine Strafe gemäß den Stornierungsbedingungen des Händlers zu berechnen. Hinweis: Für Händler, die tokenbasierte Zahlungsinformationen akzeptieren, um eine Reservierung zu garantieren, ist es zum Zeitpunkt der Reservierung erforderlich, einen CIT (Kontoverifizierungsservice) durchzuführen, um später eine No-Show-Transaktion durchführen zu können. Hinweis: Das wird immer zusammen mit dem Parameter „schemeReferenceID“ übermittelt. Bezüglich unterstützer Acquirer und Kartenmarken wenden Sie sich bitte an den support@1cs.de. |

| Amount | n..10 | M | Betrag in der kleinsten Währungseinheit (z.B. EUR Cent). Bitte wenden Sie sich an den support@1cs.de wenn Sie Beträge < 100 (kleinste Währungseinheit) buchen möchten. |

| Currency | a3 | M | Währung, drei Zeichen DIN / ISO 4217, z.B. EUR, USD, GBP. Hier eine Übersicht: A1 Währungstabelle |

| card | JSON | M | Kartendaten |

| Capture | ans..6 | Bestimmt Art und Zeitpunkt der Buchung (engl. Capture). Zulässige Werte: AUTO = Abschluss sofort nach der Autorisierung (Standardwert) MANUAL = Buchung erfolgt durch den Händler – in der Regel die Buchung zum Zeitpunkt der Warenauslieferung bzw. Leistungserbringung.<ZAHL> = Verzögerung in Stunden bis zur Buchung (ganze Zahl; 1 bis 696). | |

| billingDescriptor | ans..22 | O | Ein auf dem Kontoauszug des Karteninhabers zu druckender Beschreiber. Beachten Sie bitte auch die andernorts gemachten zusätzlichen Hinweise für weitere Informationen über Regeln und Vorschriften. |

| OrderDesc | ans..768 | O | Beschreibung der Bestellung |

| AccVerify | a3 | O | Indikator zur Anforderung einer Konto-Verifizierung (alias Nullwert-Autorisierung). Wenn eine Konto-Verifizierung angefordert wird, ist der übermittelte Betrag optional und wird für die tatsächliche Zahlungstransaktion (d.h. Autorisierung) ignoriert. Zulässige Werte: Yes |

| threeDSPolicy | JSON | O | Objekt, dass die Authentisierungs-Richtlinien und Strategien zur Behandlung von Ausnahmen angibt |

| threeDSData | JSON | C | Objekt mit Details der Authentisierungsdaten, falls die Authentisierung durch Dritte oder durch den Händler durchgeführt wurde |

| priorAuthenticationInfo | JSON | O | Das Objekt Prior Transaction Authentication Information enthält optionale Informationen über eine 3DS-Authentisierung eines Karteninhabers, die vor der aktuellen Transaktion erfolgt ist |

| browserInfo | JSON | C | Exeakte Browserinformationen sind nötig, um eine optimierte Nutzererfahrung zu liefern. Erforderlich für 3DS 2.0 Transaktionen. |

| accountInfo | JSON | O | Die Kontoinformationen enthalten optionale Informationen über das Kundenkonto beim Händler |

| billToCustomer | JSON | C | Der Kunde, dem die Waren und / oder Dienstleistungen in Rechnung gestellt werden. Erforderlich, sofern nicht Markt- oder regionale Mandate das Senden dieser Informationen beschränken. |

| shipToCustomer | JSON | C | Der Kunde, an den die Waren und / oder Dienstleistungen gesendet werden. Erforderlich (falls verfügbar und von billToCustomer abweichend), sofern nicht Markt- oder regionale Mandate das Senden dieser Informationen beschränken. |

| billingAddress | JSON | C | Rechnungsadresse. Erforderlich für 3DS 2.0 (falls verfügbar), sofern nicht Markt- oder regionale Mandate das Senden dieser Informationen beschränken. |

| shippingAddress | JSON | C | Lieferadresse. Falls abweichend von billingAddress, erforderlich für 3DS 2.0 (falls verfügbar), sofern nicht Markt- oder regionale Mandate das Senden dieser Informationen beschränken. |

| credentialOnFile | JSON | C | Objekt, dass Art und Reihe der Transaktionen angibt, die unter Verwendung von beim Händler hinterlegten Zahlungsdaten (z.B. Kontonummer oder Zahlungs-Token) zur Verarbeitung künftiger Käufe eines Kunden erfolgen. Erforderlich, falls zutreffend. |

| merchantRiskIndicator | JSON | O | Der Händler-Risikoindikator enthält optionale Informationen über den bestimmten Einkauf des Kunden |

| subMerchantPF | JSON | O | Objekt, das die Details des SubMerchant (Payment Facilitator) angibt, wird ausschließlich von SafeCharge unterstützt. |

| TermURL | ans..256 | M | Nur bei 3-D Secure: URL des Shops, die vom Access Control Server (ACS) der Bank aufgerufen wird, um das Ergebnis der Authentisierung zu übermitteln. Dabei übergibt die Bank per GET die Parameter PayID, TransID, MerchantID und per POST den Parameter PAResponse an die TermURL. |

| URLNotify | an..256 | M | Vollständige URL, die das 1cs OBS aufruft, um den Shop zu benachrichtigen. Die URL darf nur über Port 443 aufgerufen werden. Sie darf keine Parameter enthalten: Nutzen Sie stattdessen den Parameter UserData. Allgemeine Hinweise: Wir empfehlen, den Parameter „response=encrypt“ zu verwenden, um eine verschlüsselte Antwort vom 1cs OBS zu erhalten Betrüger könnten das verschlüsselte DATA-Element kopieren, welches an URLFailure gesendet wurde, und betrügerisch dasselbe DATA an URLSuccess/URLNotify senden. Überprüfen Sie daher unbedingt den „code“-Wert des DATA-Elements. Nur eine Antwort mit „code=00000000“ sollte als erfolgreich angesehen werden. |

| userData | ans..1024 | O | Wenn beim Aufruf angegeben, übergibt das 1cs Online Bezahlsystem die Parameter mit dem Zahlungsergebnis an den Shop. |

| MAC | an64 | M | Hash Message Authentication Code (HMAC) mit SHA-256-Algorithmus. Details finden Sie hier: HMAC-Authentisierung (Anfrage) HMAC-Authentisierung (Notify) |

Antwort-Elemente

Folgende Tabelle beschreibt die Ergebnis-Parameter, die das 1cs Online Bezahlsystemals Antwort zurückgibt:

| Key | Format | Bedingung | Beschreibung |

| MID | ans..30 | M | HändlerID, die von der First Cash Solution vergeben wird |

| PayID | ans32 | M | Von der First Cash Solution vergebene ID für die Zahlung/Transaktion. Z.B. zur Referenzierung in Batch-Dateien sowie im Capture- oder Credit-Request. |

| XID | ans64 | M | Vom 1cs Online Bezahlsystem vergebene ID für alle einzelnen Transaktionen (Autorisierung, Buchung, Gutschrift), die für eine Zahlung durchgeführt werden. |

| TransID | ans..64 | M | Ihre eigene TransaktionsID, die für jede Zahlung eindeutig sein muss |

| refnr | O | Referenznummer wie im Request angegeben | |

| Code | n8 | M | Fehlercode gemäß 1cs Online Bezahlsystem Antwort Codes (Fehlercodes) |

| Status | a..20 | M | Status der Transaktion. Zulässige Werte: AUTHENTICATION_REQUEST PENDING FAILED |

| Description | ans..1024 | M | Nähere Beschreibung bei Ablehnung der Zahlung. Bitte nutzen Sie nicht den Parameter Description, sondern Code für die Auswertung des Transaktionsstatus! |

| versioningData | JSON | M | Das Datenelement Card Range Data enthält Informationen, welche die jüngste vom ACS, der den Kartenbereich hostet, unterstützte EMV 3-D Secure-Version angeben. Es kan optional auch die ACS URL für die 3DS Methode enthalten, falls vom ACS unterstützt, sowie die DS Start- und End-Protokoll-Versionen, die den Kartenbereich unterstützen. |

| card | JSON | M | Kartendaten |

| threeDSLegacy | JSON | M | Objekt, dass die erforderlichen Datenelemente für die Konstruktion der Anfrage zur Zahler-Authentisierung im Falle eines Fallbacks auf 3DS 1.0 enthält. |

| userData | ans..1024 | C | Wenn beim Aufruf angegeben, übergibt das 1cs Online Bezahlsystem die Parameter mit dem Zahlungsergebnis an den Shop. |

versioningData

Das Objekt versioningData gibt die EMV 3DS Protokoll-Versionen (d.h. 2.1.0 oder höher) an, die vom Access Control Server des Issuers unterstützt werden.

Wenn die entsprechenden Felder der Protokoll-Version NULL sind, bedeutet dies, dass der BIN-Bereich des Karten-Issuers nicht für 3DS 2.0 registriert ist und ein Fallback auf 3DS 1.0 für Transaktionen erforderlich ist, die unter den Geltungsbereich der PSD2 SCA fallen.

Achten Sie beim Zerlegen von versioningData bitte auch auf das Subelement errorDetails, das den Grund angibt, falls einige Felder nicht ausgefüllt sind (z.B. Ungültige Kontonumber des Karteninhabers übergeben, nicht verfügbare Kartenbereichsdaten, Fehler beo Codieren/Serialisieren der 3DS Methoden-Daten usw.)

BASEURL= https://www.computop-paygate.com/

{

"threeDSServerTransID": "14dd844c-b0fc-4dfe-8635-366fbf43468c",

"acsStartProtocolVersion": "2.1.0",

"acsEndProtocolVersion": "2.1.0",

"dsStartProtocolVersion": "2.1.0",

"dsEndProtocolVersion": "2.1.0",

"threeDSMethodURL": "http://www.acs.com/script",

"threeDSMethodDataForm":

"eyJ0aHJlZURTTWV0aG9kTm90aWZpY2F0aW9uVVJMIjoiaHR0cHM6Ly93d3cuY29tcHV0b3A

tcGF5Z2F0ZS5jb20vY2JUaHJlZURTLmFzcHg_YWN0aW9uPW10aGROdGZuIiwidGhyZWVEU1Nlcn

ZlclRyYW5zSUQiOiIxNGRkODQ0Yy1iMGZjLTRkZmUtODYzNS0zNjZmYmY0MzQ2OGMifQ==",

"threeDSMethodData": {

"threeDSMethodNotificationURL": "https://www.computop-paygate.com/cbThreeDS.aspx?action=mthdNtfn",

"threeDSServerTransID": "14dd844c-b0fc-4dfe-8635-366fbf43468c"

}

}

3DS Methode

Die 3DS Methode ermöglicht das Erfassen zusätzlicher Browserinformationen durch einen ACS vor Erhalt der Authensisierungsanfrage (AReq), um die Risikobeurteilung der Transaktion zu erleichtern. Die Unterstützung der 3DS Methode ist optional und liegt im Ermessen des Issuers.

Das Objekt versioningData enthält einen Wert für threeDSMethodURL. Der Händler sollte die 3DS Methode über einen versteckten HTML-iFrame im Browser des Karteninhabers aufrufen und ein Formular mit einem Feld namens threeDSMethodData über HTTP POST an die ACS 3DS Methoden-URL senden.

3DS Methode: threeDSMethodURL

Beachten Sie bitte, dass die threeDSMethodURL vom 1cs Online Bezahlsystem ausgefüllt wird, falls der Issuer die 3DS Methode nicht unterstützt. Der 3DS Methoden-Formular-Post wie unten dargestellt muss unabhängig davon ausgeführt werden, ob diese vom Issuer unterstützt wird. Das ist notwending, um die direkte Kommunikation zwischen dem Browser und dem 1cs Online Bezahlsystem im Falle einer angeordneten Challenge oder eines reibungslosen Ablaufs zu erleichtern.

3DS Method: Keine Issuer threeDSMethodURL

3DS Method Form Post

<form name="frm" method="POST" action="Rendering URL">

<input type="hidden" name="threeDSMethodData" value="eyJ0aHJlZURTU2VydmVyVHJhbnNJ

RCI6IjNhYzdjYWE3LWFhNDItMjY2My03OTFiLTJhYzA1YTU0MmM0YSIsInRocmVlRFNNZXRob2R

b3RpZmljYXRpb25VUkwiOiJ0aHJlZURTTWV0aG9kTm90aWZpY2F0aW9uVVJMIn0">

</form>

Der ACS interagiert mit dem Browser des Karteninhabers über den HTML-iFrame und speichert dann die zutreffenden Werte mit der 3DS Server Transaction ID für die Verwendung, wenn eine nachfolgende Authentisierungs-Nachricht empfangen wird, welche die gleiche 3DS Server Transaction ID enthält.

Netcetera 3DS Web SDK

Sie können nach eigenem Ermessen die Operationen init3DSMethod oder createIframeAndInit3DSMethod vom nca3DSWebSDKverwenden, um die 3DS Methode zu initialisieren. Bitte beachten Sie dazu das Integrations-Handbuch unter https://mpi.netcetera.com/3dsserver/doc/current/integration.html#Web_Service_API.

Nachdem die 3DS Methode abgeschlossen ist, weist der ACS den Browser des Karteninhabers über das iFrame-Antwortdokument an, threeDSMethodData als ein verstecktes Formularfeld an die 3DS Method Notification URL zu übermitteln.

ACS Response Document:

<!DOCTYPE html>

<html lang="en">

<head>

<meta charset="UTF-8"/>

<title>Identifying...</title>

</head>

<body>

<script>

var tdsMethodNotificationValue = 'eyJ0aHJlZURTU2VydmVyVHJhbnNJRCI6ImUxYzFlYmViLTc0ZTgtNDNiMi1iMzg1LTJlNjdkMWFhY2ZhMiJ9';

var form = document.createElement("form");

form.setAttribute("method", "post");

form.setAttribute("action", "notification URL");

addParameter(form, "threeDSMethodData", tdsMethodNotificationValue);

document.body.appendChild(form);

form.submit();

function addParameter(form, key, value) {

var hiddenField = document.createElement("input");

hiddenField.setAttribute("type", "hidden");

hiddenField.setAttribute("name", key);

hiddenField.setAttribute("value", value);

form.appendChild(hiddenField);

}

</script>

</body>

</html>

3DS Method Notification Form

<form name="frm" method="POST" action="3DS Method Notification URL">

<input type="hidden" name="threeDSMethodData" value="eyJ0aHJlZURTU

2VydmVyVHJhbnNJRCI6ImUxYzFlYmViLTc0ZTgtNDNiMi1iMzg1LTJlNjdkMWFhY2ZhMiJ9">

</form>

Beachten Sie bitte, dass die threeDSMethodNotificationURL wie sie in den Base64-codierten threeDSMethodData eingebettet ist, auf das 1cs Online Bezahlsystem weist und nicht verändert werden darf. Die Händler-Benachrichtigung wird an die URLNotify geliefert, wie sie in der Originalanfrage übermittelt oder für die MerchantID im 1cs Online Bezahlsystem konfiguriert ist.

Authentisierung

Wenn 3DS Methode vom ACS des Issuers unterstützt wird und vom Händler aufgerufen wurde, setzt das 1cs Online Bezahlsystem automatisch mit der Authentisierungsanfrage fort, nachdem die 3DS Methode abgeschlossen ist (d.h. 3DS Methoden-Benachrichtigung).

Das Ergebnis der Authentisierung wird per HTTP POST an die URLNotify übertragen. Es kann anzeigen, dass der Karteninhaber authentisiert worden ist oder dass eine weitere Interaktion des Karteninhabers (d.h. Challenge) für den Abschluss der Authentisierung erforderlich ist.

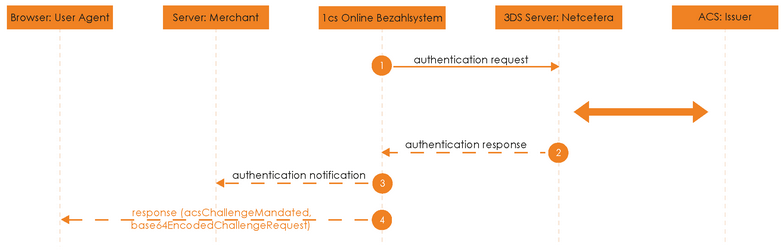

Falls für den Karteninhaber eine Challenge angeordnet ist, überträgt das 1cs Online Bezahlsystem ein JSON-Objekt im Body der HTTP Browser-Antwort mit den Elementen acsChallengeMandated, challengeRequest, base64EncodedChallengeRequest und acsURL. Anderenfalls setzt das 1cs Online Bezahlsystem in einem reibungslosen Ablauf automatisch fort und antwortet dem Browser des Karteninhabers, sobald die Autorisierung abgeschlossen ist.

Karteninhaber-Challenge: Browser-Antwort

Browser Challenge-Antwort

Datenelemente

| Key | Format | Bedingung | Beschreibung |

| acsChallengeMandated | boolean | M | Zeigt an, on eine Challenge für die Autorisierung einer Transaktion wegen lokaler/regionaler Vorschriften oder anderer Variablen nötig ist: true → Challenge ist obligatorisch wegen lokaler/regional Vorschriften false → Challenge ist nicht obligatorisch wegen lokaler/regional Vorschriften, wird aber von ACS als nötig angesehen |

| challengeRequest | object | M | Objekt Challenge-Anfrage |

| base64EncodedChallengeRequest | string | M | Base64-codiertes Objekt Challenge-Anfrage |

| acsURL | string | M | Vollständige URL des ACS, die für das Posten der Challenge-Anfrage verwendet werden soll |

Schema: Browser Challenge Response

{ "$schema": "http://json-schema.org/draft-07/schema#", "type": "object", "properties": { "acsChallengeMandated": {"type": "boolean"}, "challengeRequest": {"type": "object"}, "base64EncodedChallengeRequest": {"type": "string"}, "acsURL": {"type": "string"} }, "required": ["acsChallengeMandated", "challengeRequest", "base64EncodedChallengeRequest", "acsURL"], "additionalProperties": false }

Beispiel: Browser Challenge Response

{ "acsChallengeMandated": true, "challengeRequest": { "threeDSServerTransID": "8a880dc0-d2d2-4067-bcb1-b08d1690b26e", "acsTransID": "d7c1ee99-9478-44a6-b1f2-391e29c6b340", "messageType": "CReq", "messageVersion": "2.1.0", "challengeWindowSize": "01", "messageExtension": [ { "name": "emvcomsgextInChallenge", "id": "tc8Qtm465Ln1FX0nZprA", "criticalityIndicator": false, "data": "messageExtensionDataInChallenge" } ] }, "base64EncodedChallengeRequest": "base64-encoded-challenge-request", "acsURL": "acsURL-to-post-challenge-request" }

Authentisierungs-Benachrichtigung

Die Datenelemente der Authentisierungs-Benachrichtigung stehen in folgender Tabelle.

| Key | Format | Bedingung | Beschreibung |

| MID | ans..30 | M | HändlerID, die von der First Cash Solution vergeben wird |

| PayID | ans32 | M | Vom 1cs Online Bezahlsystem vergebene ID für die Zahlung; z.B. zur Referenzierung in Batch-Dateien sowie im Capture- oder Credit-Request. |

| TransID | ans..64 | M | Ihre eigene TransaktionsID, die für jede Zahlung eindeutig sein muss |

| Code | n8 | M | Fehlercode gemäß 1cs Online Bezahlsystem Antwort Codes (Fehlercodes) |

| MAC | an64 | M | Hash Message Authentication Code (HMAC) mit SHA-256-Algorithmus. Details finden Sie hier: HMAC-Authentisierung (Anfrage) HMAC-Authentisierung (Notify) |

| authenticationResponse | JSON | M | Antwort-Objekt als Rückgabe zur Authentisierungs-Anfrage beim ACS |

Browser Challenge

Wenn eine Challenge angeordnet wird (siehe acsChallengeMandated), erfolgt die Browser Challenge im Browser des Karteninhabers. Zum Erzeugen einer Challenge ist es erforderlich, den Wert base64EncodedChallengeRequest über ein HTML-iFrame an die ACS URL zu posten.

Challenge-Anfrage

<form name="challengeRequestForm" method="post" action="acsChallengeURL">

<input type="hidden" name="creq" value="ewogICAgInRocmVlRFNTZXJ2ZXJUcmFuc0lEIjogIj

hhODgwZGMwLWQyZDItNDA2Ny1iY2IxLWIwOGQxNjkwYjI2ZSIsCiAgICAiYWNzVHJhbnNJRCI6ICJkN2MxZW

U5OS05NDc4LTQ0YTYtYjFmMi0zOTFlMjljNmIzNDAiLAogICAgIm1lc3NhZ2VUeXBlIjogIkNSZXEiLAogICAg

Im1lc3NhZ2VWZXJzaW9uIjogIjIuMS4wIiwKICAgICJjaGFsbGVuZ2VXaW5kb3dTaXplIjogIjAxIiwKI

CAgICJtZXNzYWdlRXh0ZW5zaW9uIjogWwoJCXsKCQkJIm5hbWUiOiAiZW12Y29tc2dleHRJbkNo YWxsZW5

nZSIsCgkJCSJpZCI6ICJ0YzhRdG00NjVMbjFGWDBuWnByQSIsCgkJCSJjcml0aWNhbGl0e UluZGljYXRvciI6IGZh

bHNlLAoJCQkiZGF0YSI6ICJtZXNzYWdlRXh0ZW5zaW9uRGF0YUluQ2hhbGxlbmdlIgoJCX0KICAgIF0KfQ==">

</form>

Sie können die Operationen init3DSChallengeRequest oder createIFrameAndInit3DSChallengeRequest aus dem nca3DSWebSDK verwenden, um die Challenge-Nachricht an den Browser des Karteninhabers zu übermitteln.

3DS Challenge-Anfrage initialisieren – Beispiel

<!DOCTYPE html> <html lang="en"> <head> <meta charset="UTF-8"> <script src="nca-3ds-web-sdk.js" type="text/javascript"></script> <title>Init 3DS Challenge-Anfrage - Beispiel</title> </head> <body> <!-- Dieses Beispiel zeigt, wie Challenge-Anfragen für verschiedenen Fenstergrößen initialisiert werden. --> <div id="frameContainer01"></div> <div id="frameContainer02"></div> <div id="frameContainer03"></div> <div id="frameContainer04"></div> <div id="frameContainer05"></div> <iframe id="iframeContainerFull" name="iframeContainerFull" width="100%" height="100%"></iframe> <script type="text/javascript"> // All Container laden iFrameContainerFull = document.getElementById('iframeContainerFull'); container01 = document.getElementById('frameContainer01'); container02 = document.getElementById('frameContainer02'); container03 = document.getElementById('frameContainer03'); container04 = document.getElementById('frameContainer04'); container05 = document.getElementById('frameContainer05'); // nca3DSWebSDK.init3DSChallengeRequest(acsUrl, creqData, container); nca3DSWebSDK.init3DSChallengeRequest('http://example.com', 'base64-encoded-challenge-request', iFrameContainerFull); // nca3DSWebSDK.createIFrameAndInit3DSChallengeRequest(acsUrl, creqData, challengeWindowSize, frameName, rootContainer, callbackWhenLoaded); nca3DSWebSDK.createIFrameAndInit3DSChallengeRequest('http://example.com', 'base64-encoded-challenge-request', '01', 'threeDSCReq01', container01); nca3DSWebSDK.createIFrameAndInit3DSChallengeRequest('http://example.com', 'base64-encoded-challenge-request', '02', 'threeDSCReq02', container02); nca3DSWebSDK.createIFrameAndInit3DSChallengeRequest('http://example.com', 'base64-encoded-challenge-request', '03', 'threeDSCReq03', container03); nca3DSWebSDK.createIFrameAndInit3DSChallengeRequest('http://example.com', 'base64-encoded-challenge-request', '04', 'threeDSCReq04', container04); nca3DSWebSDK.createIFrameAndInit3DSChallengeRequest('http://example.com', 'base64-encoded-challenge-request', '05', 'threeDSCReq05', container05, () => { console.log('Iframe loaded, form created and submitted'); }); </script> </body> </html>

Sobald die Challenge des Karteninhabers abgeschlossen, abgebrochen oder per Zeitüberschreitung beendet ist, weist der ACS den Browser an, die Ergebnisse per Post an die in der Challenge-Anfrage angegebene Benachrichtigungs-URL zu senden und eine Ergebnis-Anfrage (RReq) über den Directory Server an den 3DS Server zu senden.

Beachten Sie bitte, dass die in der Challenge-Anfrage übergebene Benachrichtigungs-URL auf das 1cs Online Bezahlsystem zeigt und nicht verändert werden darf.

Autorisierung

Nachdem die erfolgreiche Authentisierung des Karteninhabers oder der Nachweis der versuchten Authentisierung/Verifizierung bereitgestellt ist, setzt das 1cs Online Bezahlsystem die Zahlungsautorisierung automatisch fort.

Falls die Authentisierung des Karteninhabers nicht erfolgreich war oder der Nachweise der versuchten Authentisierung/Verifizierung nicht bereitgestellt werden kann, setzt das 1cs Online Bezahlsystem nicht mit einer Autorisierungsanfrage fort.

In beiden Fällen liefert das 1cs Online Bezahlsystem eine endgültige Benachrichtigung an die vom Händler angegebene URLNotify mit den Datenelementen gemäß nachstehender Tabelle.

Zahlungs-Benachrichtigung

| Key | Format | Bedingung | Beschreibung |

| MID | ans..30 | M | HändlerID, die von der First Cash Solution vergeben wird |

| MsgVer | ans..5 | M | Message-Version. Zulässige Werte: 2.0: Mit 3-D Secure 2.x wurde eine Vielzahl zusätzlicher Daten (Browser-Information, Rechnungs-/Versand-Adresse, …) erforderlich, um den Authentifizierungs-Prozess zu optimieren. Um diese Informationen zu handhaben, wurden die JSON-Objekte eingeführt. Der Parameter MsgVer zeigt an, dass diese Daten verwendet werden. |

| PayID | ans32 | M | Vom 1cs Online Bezahlsystem vergebene ID für die Zahlung; z.B. zur Referenzierung in Batch-Dateien sowie im Capture- oder Credit-Request. |

| XID | an32 | M | Vom 1cs Online Bezahlsystem vergebene ID für alle einzelnen Transaktionen (Autorisierung, Buchung, Gutschrift), die für eine Zahlung durchgeführt werden |

| TransID | ans..64 | M | Ihre eigene TransaktionsID, die für jede Zahlung eindeutig sein muss |

| schemeReferenceID | ans..64 | C | Kartensystemspezifische Transaktions-ID, die für nachfolgende Zahlungen mit hinterlegten Daten, verzögerte Autorisierungen und Wiedereinreichungen erforderlich ist |

| TrxTime | an21 | M | Transaction time stamp in format DD.MM.YYYY HH:mm:ssff. |

| Status | a..20 | M | Status der Transaktion. Zulässige Werte: Authorized OK (Sale) PENDING FAILED Im Falle von nur Authentisierung ist der Status entweder OK oder FAILED. |

| Description | ans..1024 | M | Nähere Beschreibung bei Ablehnung der Zahlung. Bitte nutzen Sie nicht den Parameter Description, sondern Code für die Auswertung des Transaktionsstatus! |

| Code | n8 | M | Fehlercode gemäß 1cs Online Bezahlsystem Antwort Codes (Fehlercodes) |

| MAC | an64 | M | Hash Message Authentication Code (HMAC) mit SHA-256-Algorithmus. Details finden Sie hier: HMAC-Authentisierung (Anfrage) HMAC-Authentisierung (Notify) |

| card | JSON | M | Kartendaten |

| ipInfo | JSON | O | Objekt mit IP-Informationen |

| threeDSData | JSON | M | Authentisierungsdaten |

| resultsResponse | JSON | C | Falls der Authentisierungsprozess eine Challenge des Karteninhabers enthalten hat, werden zusätzliche Informationen über das Ergebnis der Challenge bereitgestellt |

| externalPaymentData | JSON | O | Optionale Daten des Acquirers/Issuers/externen Dienstleisters für eine Autorisierung |

| PCNr | n16 | O | Pseudo Card Number: Vom Computop Paygate generierte Zufallszahl, die eine reale Kreditkartennummer repräsentiert. Die Pseudokartennummer (PKN) beginnt mit 0, und die letzten 3 Stellen entsprechen denen der realen Kartennummer. Die PKN kann wie eine Kreditkartennummer für Autorisierung, Buchung und Gutschriften verwendet werden. PCNr ist ein Antwortwert von Computop Paygate und kann ebenfalls als CCNr im Request oder als Teil von card-JSON verwendet werden. |

Browser Zahlungs-Antwort

Zusätzlich werden nachstehende Datenelemente im JSON-Format im Body der HTTP-Antwort zum Browser des Karteninhabers übertragen. Beachten Sie bitte, dass die Datenelemente (d.h. MID, Len, Data) base64-codiert sind.

Datenelemente

| Key | Format | Bedingung | Beschreibung |

| MID | ans..30 | M | HändlerID, die von der First Cash Solution vergeben wird |

| Len | integer | M | Länge des unverschlüsselten Strings Data |

| Data | string | M | Blowfish-verschlüsselter String, der ein JSON-Objekt mit MID, PayID und TransID enthält |

Schema

{ "$schema": "http://json-schema.org/draft-07/schema#", "type": "object", "properties": { "MID": { "type": "string" }, "Len": { "type": "integer" }, "Data": { "type": "string" } }, "required": ["MID", "Len", "Data"], "additionalProperties": false }

Händler sollten diese Datenelemente zur Entschlüsselung und für den Abgleich mit der Zahlungs-Benachrichtigung an ihren Server weiterleiten. Basierend auf dem Zahlungsergebnis kann der Händler-Server eine entsprechende Antwort an den Browser des Karteninhabers senden (z.B. Erfolgsseite).

Entschlüsseltes Objekt Data

| Key | Format | Bedingung | Beschreibung |

| MID | ans..30 | M | HändlerID, die von der First Cash Solution vergeben wird |

| PayID | ans32 | M | Vom 1cs Online Bezahlsystem vergebene ID für die Zahlung, z.B. zur Referenzierung in Batch-Dateien sowie im Capture- oder Credit-Request. |

| TransID | ans..64 | M | Ihre eigene TransaktionsID, die für jede Zahlung eindeutig sein muss |

Beispiel für entschlüsseltes Objekt Data

MID=YourMID&PayID=PayIDassignedbyOBS&TransID=YourTransID

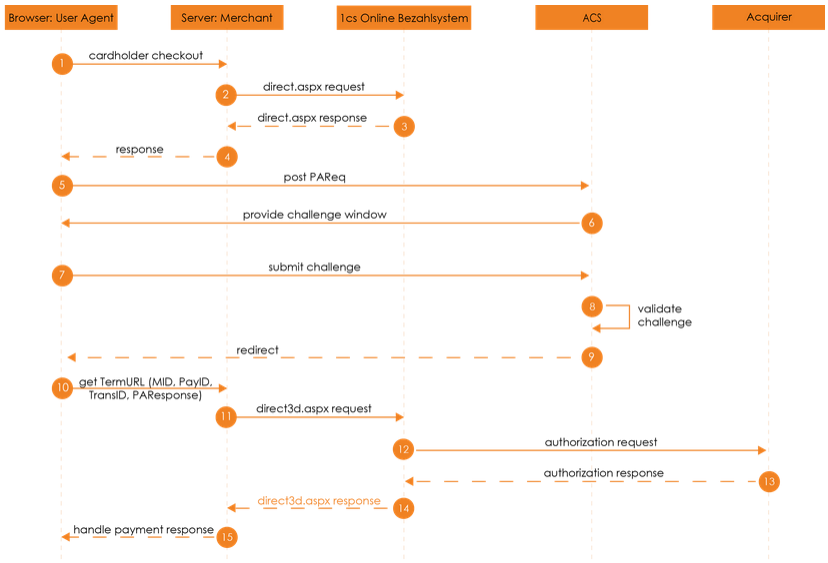

2.2.1 3DS 1.0 Fallback

Falls der Access Control Server (ACS) der Bank des Karteninhabers keine EMV 3DS Protokoll-Version unterstützt (d.h. 2.0 oder höher, siehe acsStartProtocolVersion), wird das Element threeDSMethodDataForm des Objekts versioningData in der Zahlungsantwort Null.

Sequenzdiagramm

3DS 1.0 Authentisierung

Um eine 3DS 1.0 Authentisierungs-Anfrage über den Browser des Karteninhabers auszuführen, ist es erforderlich, ein Formular aus den in threeDSLegacy bereitgestellten Datenelementen zu konstruieren und es an die acsURL zu posten.

Die an den ACS gesendeten Formularfelder sind in nachfolgender Tabelle aufgeführt:

| Formularelement | Beschreibung |

| PAReq | Ein konstruiertes, Base64-codiertes und komprimiertes Feld mit den Feldern der Payer Authentication Request Message. Der verwendete Kompressionsalgorithmus ist eine Kombination von LZ77- und Huffman-Codierung gemäß RFC 1951. |

| TermURL | Die Händler-URL, wohin der ACS den Karteninhaber nach Abschluss der Authentisierung weiterleitet. Beachten Sie, dass das 1cs Online Bezahlsystem die Felder PayID, TransID und MID im Anfrage-String zur Basis-URL hinzufügt. Bitte ändern Sie die TermURL nicht! |

| MD | Das Feld MD (d.h. Händlerdaten) kann beliebige Daten transportieren, die der Händler fpr die Fortsetzung der Sitzung benötigt. Beachten Sie bitte, dass dieses Feld im Formular vorhanden sein muss, auch wenn es nicht verwendet wird. |

<html>

<head>

<script language=\"javascript\">

<!--

function sendpareq() { document.pareq_form.submit(); } // --> </script> </head> <body onload="javascript:sendpareq();"> <form action="https://pit.3dsecure.net/VbVTestSuiteService/pit1/acsService/paReq?summary=ZTIwOWMwYmEtNTVhOC00NDExLThkZDktYzllODk1NmZlNDQ0" method="POST" name="pareq_form"> <input type="hidden" name="PaReq" value="eJxVUst22jAQ/RUfL7rpMZKFiQ0

dK4dXgAVOTmuSpjvVGsApfkSWA+TrK/Fo0t29M6M7M3cEt4di57yhavKqjF2/Q10Hy

6ySebmJ3VV650Wu02hRSrGrSozdIzbuLYd0qxAnPzBrFXJYYtOIDTq5jN1aCI

EioyzywkhILwh7gddnFD1JMVyv15HfYz2Xw8PwO75yuPTmpnWHAblSo6myrSg1B5G9

jhYJD266jHWBXCgUqBYTPk4fR4+M+jdAzgEoRYG8zrXGRn+dFb/nzhdR1N+ccQXk

lIOsakutjpyF5tWVQKt2fKt1PSBkv993sqqoW13VHYlAbA7Ix0gPrUWN0Trkkv

+aLVnyvjkuZ6tD8vS8Tya7l/unBXt+n8ZAbAVIoZGbMSPaY4HjB4MuHQR9I

Kc4iMIOwX1KzXpnDLVtMfyU+BwA47sydzryfhiZHa4M8FCbM5kKY+U/DBKbjKfGD9P

QQiAfC4zn1uFMG+vm+V06bad/Zi+rn6rrJ20xWt4P49h6fiqw8rnxyo/8s74lQ

KwEuZyTXP6CQf/9kb8b1MvQ"> <input type="hidden" name="TermUrl" value="http://localhost:40405/test/3DTermURL.aspx?PayID=dc67820e15f049c9b6c1f0420729da8a&TransID=20180524-162741-084&MID=gustav"> <input type="hidden" name="MD" value="Optional merchant session data"> </form> </body> </html>

value="Optional merchant session data" />

Sobald die Authentisierung abgeschlossen oder vom Karteninhaber abgebrochen worden ist, leitet der ACS den Karteninhaber über seinen Browser zur TermURL weiter, wie sie bei der anfänglichen Zahlungsanfrage angegeben ist.

Die Zahler-Authentisierungs-Antwort (PaRes) wird mittels HTTP POST Methode übertragen, während MID, PayID und TransID im HTTP-Anfrage-String gesendet werden (d.h. HTTP GET).

Zur TermURL übertragene Datenelemente

| Key | Format | Bedingung | Beschreibung |

| MID | ans..30 | M | HändlerID, die von der First Cash Solution vergeben wird |

| PayID | ans32 | M | Vom 1cs Online Bezahlsystem vergebene ID für die Zahlung, z.B. zur Referenzierung in Batch-Dateien sowie im Capture- oder Credit-Request. |

| TransID | ans..64 | M | Ihre eigene TransaktionsID, die für jede Zahlung eindeutig sein muss |

| PARes | — | M | Die vom ACS gesendete PARes-Nachricht (Payer Authentication Response) in Reaktion auf die PAReq ungeachtet dessen, ob die Authentisierung erfolgreich ist |

Autorisierung

Um eine mit 3DS 1.0 authentisierte Zahlung zu autorisieren, müssen die Parameter der nachfolgenden Tabelle unverschlüsselt per POST an

https://www.computop-paygate.com/direct3d.aspx

übermittelt werden. Die Antwort ist immer verschlüsselt (Len + Data).

Anfrage-Elemente

| Key | Format | Bedingung | Beschreibung |

| MerchantID | ans..30 | M | HändlerID, die von 1cs Online Bezahlsystem vergeben wird. Dieser Parameter ist zusätzlich auch unverschlüsselt zu übergeben. |

| PayID | an32 | M | Vom 1cs Online Bezahlsystem vergebene ID für die Zahlung, z.B. zur Referenzierung in Batch-Dateien sowie im Capture- oder Credit-Request. |

| TransID | ans..64 | M | Ihre eigene TransaktionsID, die für jede Zahlung eindeutig sein muss |

| PAResponse | — | M | Die vom ACS gesendete PARes-Nachricht (Payer Authentication Response) |

Antwort-Elemente

| Parameter | Format | Bedingung | Beschreibung |

| MID | ans..30 | M | HändlerID, die von der First Cash Solution vergeben wird |

| PayID | ans32 | M | Vom 1cs Online Bezahlsystem vergebene ID für die Zahlung, z.B. zur Referenzierung in Batch-Dateien sowie im Capture- oder Credit-Request. |

| XID | ans64 | M | Vom 1cs Online Bezahlsystem vergebene ID für alle einzelnen Transaktionen (Autorisierung, Buchung, Gutschrift), die für eine Zahlung durchgeführt werden |

| TransID | ans..64 | M | Ihre eigene TransaktionsID, die für jede Zahlung eindeutig sein muss |

| Status | a..20 | M | Status der Transaktion. Zulässige Werte: Authorized OK(Sale) FAILED |

| Description | ans..1024 | M | Textliche Beschreibung des Codes |

| Code | n8 | M | Fehlercode gemäß Excel-Datei 1cs Online Bezahlsystem Antwort Codes |

| card | JSON | C | Kartendaten |

| ipInfo | JSON | O | Objekt mit IP-Informationen |

| threeDSData | JSON | M | Authentisierungsdaten |

2.2.1.1 Felder der Payer Authentication Request

Das Nachrichtenfeld Payer Authentication Request (PAReq) ist ein vom Merchant Server Plug-in (MPI) der First Cash Solution konstruiertes Datenelement.

Das MPI baut die XML PAReq im kanonischen Format gemäß DTD. Es führt den XML-Stream zu einem RFC1951-konformen Kompressor, der einen RFC1950-konformen Ausgangs-Stream erzeugt, der Base64-codiert wird.

Für Informatiosnzwecke sind die PAReq Datenelemente in der nahstehenden Tabelle aufgeführt.

PAReq

| Datenelement | CND | Beschreibung |

| Message Version Number | M | Message-Versionsnummer, wie sie in der Verify Enrollment Response (VERes) erhalten wurde. Zulässige Werte: 1.0.1 1.0.2 |

| Acquirer Bank Identification Number (BIN) | M | Dieses Feld muss zur verwendeten Acquirer-BIN bei der Verify Enrollment Request passen |

| Merchant Identifier (ID) Number | M | Dieses Feld muss zur verwendeten Merchant ID bei der Verify Enrollment Request passen. Dieses Feld muss auch zur vom Acquirer verwendeten Merchant ID gegenüber dem Kartennetzwerk für Autorisierungen und Abrechnung passen. |

| Merchant Name | M | Dieses Feld muss den Namen des Online-Händlers enthalten, bei dem der Karteninhaber einkauft. Die Maximallänge beträgt 25 Zeichen. Der Händlername muss dem eingereichten Namen für Autorisierung und Abrechnung entsprechen. |

| Merchant Country Code | M | Dieses Feld muss den dreistelligen Ländercode gemäß ISO 3166 enthalten |

| Merchant URL | M | Dieses Feld muss die vollständige URL der Händler-Webseite enthalten |

| Transaction Identifier | M | Eindeutige Transaktionsnummer des Händlers. Enthält einen 20 Byte großen statistischen eindeutigen Wert, der Base64-codiert ist und zu einem Ergebnis mit 28 Byte führt. |

| Purchase Date & Time | M | Datum und Uhrzeit des Kaufs in GMT im folgenden Format: JJJJMMTT HH:MM:SS. |

| Purchase Amount | M | Dieses Feld muss den Wert des Kaufs vom Karteninhaber enthalten. Es ist ein Wert mit bis zu 12 Stellen und ohne Nachkommastellen. |

| Purchase Currency | M | Der entsprechende dreistellige Währungscode gemäß ISO 4217 für die Transaktionswährung zwischen Karteninhaber und Händler muss verwendet werden. |

| Currency Exponent | M | Die kleinste Währungseinheit gemäß ISO 4217 |

| Order Description | O | Kurze Beschreibung der gekauften Artikel durch den Händler. Die Maximalgröße beträgt 125 Zeichen, aber der Händler sollte beim Anlegen dieses Feldes die Eigenschaften vom Gerät des Karteninhabers berücksichtigen. |

| Recurring Payment Data | C | Ein Element Recur muss angegeben werden, wenn Händler und Karteninhaber wiederkehrende Zahlungen vereinbart haben |

| Installment Payment Data | C | Eine Ganzzahl größer als eins gibt die Maximalanzahl der erlaubten Autorisierungen für Ratenzahlungen an. Sie muss angegeben werden, wenn Händler und Karteninhaber Ratenzahlungen vereinbart haben. |

| Account Identifier | M | Der Inhalt dieses Feldes ist ein für den ACS nützlicher Daten-String; er darf die PAN nicht offenlagen und mit einem Algorithmus erzeugt werden, der glaubhaft eindeutige Werte erzeugt, selbst wenn dieselbe PAN präsentiert wird. |

| Card Expiry Date | M | Vom Karteninhaber an den Händler übermitteltes Ablaufdatum (JJMM) |

| Message Extension | O | Alle nötigen Daten zur Unterstützung der Anforderungen, die nicht anderweitig in der PAReq-Nachricht definiert sind, müssen in einer Nachrichten-Erweiterung transportiert werden |

WIederkehrende Zahlungsdaten | ||

| Recurring Frequency | M | Ganzzahl, welche die Mindestanzahl von Tagen zwischen Autorisierungen angibt |

| Recurring Expiry | M | Datum, nach dem keine weiteren Autorisierungen mehr erfolgen sollen im Format JJJJMMTT. |

2.3 Stille Auftragserteilung (PayNow)

2.3.1 Überblick

Eine Stille Auftragserteilung oder Direkte Erteilung ist eine Übertragunsmethode, bei der Formulardaten von einer Händler-Webseite direkt an einen Server eines Dritten abgeschickt werden. Das wird üblicherweise durch das Attribut form action erreicht, welches die URL angibt, wohin die Daten zu senden sind.

Hinweis: Sensible Daten wie Kartendetails können innerhalb der Händler-Webseite erfasst werden, ohne dass diese vom Server des Händlers verarbeitet werden, da der POST still übermittelt wird. Die URL im 1cs Online Bezahlsystem für den Empfang von Anfragen der Stillen Auftragserteilung wird als PayNow bezeichnet. <form action="../payNow.aspx" method="post">

Dieser Ansatz ist sehr ähnlich zu den von der First Cash Solution gehosteteten Zahlungsformularen und lässt dem Händler die volle Kontrolle über den Bezahlvorgang, da alle Elemente der Webseite vom Server des Händlers bereitgestellt werden.

PCI-DSS Betrachtungen

Händler, die Kartentransaktionen mit dem Modell der stillen Erteilung verarbeiten, müssen den Fragebogen PCI DSS Self-Assessment Questionnaire (SAQ) A-EP einreichen. Dieser SAQ ist umfangreicher und kann daher mehr Zeit und Ressourcen erfordern als der SAQ A für Händler, die gehostete Zahlungsseiten verwenden. Händler sollten sich jedoch immer mit ihrem Acquirer beraten, um das Maß der erforderlichen Compliance zu beurteilen und dabei die PCI DSS Richtlinien beachten. Das wirkt sich nicht auf die Verwendung von Pseudokartennummern aus, was ohne Einreichung des SAQ Fragebogens möglich ist.

Hinweis zum Cookie-/Session Handling: Bitte beachten Sie, dass einige Browser beim Rücksprung zu Ihrem Shop erforderliche Cookies blockieren könnten. Hier finden Sie weitere Informationen und verschiedene Lösungsansätze.

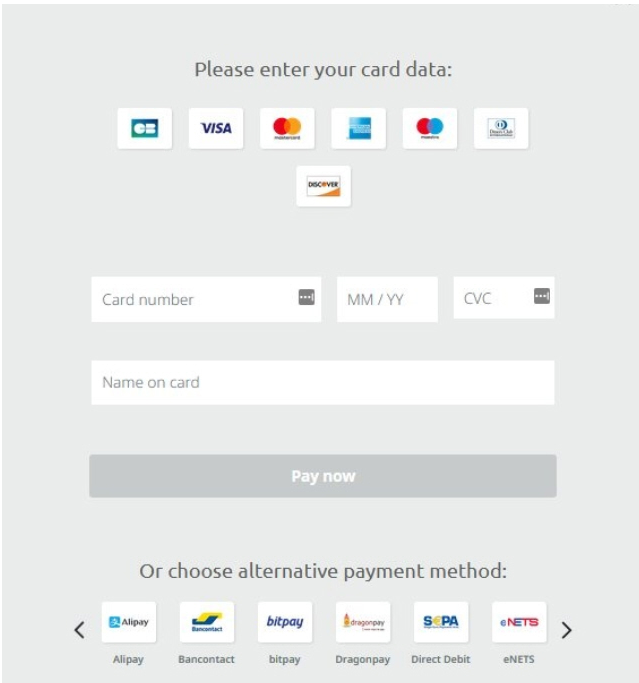

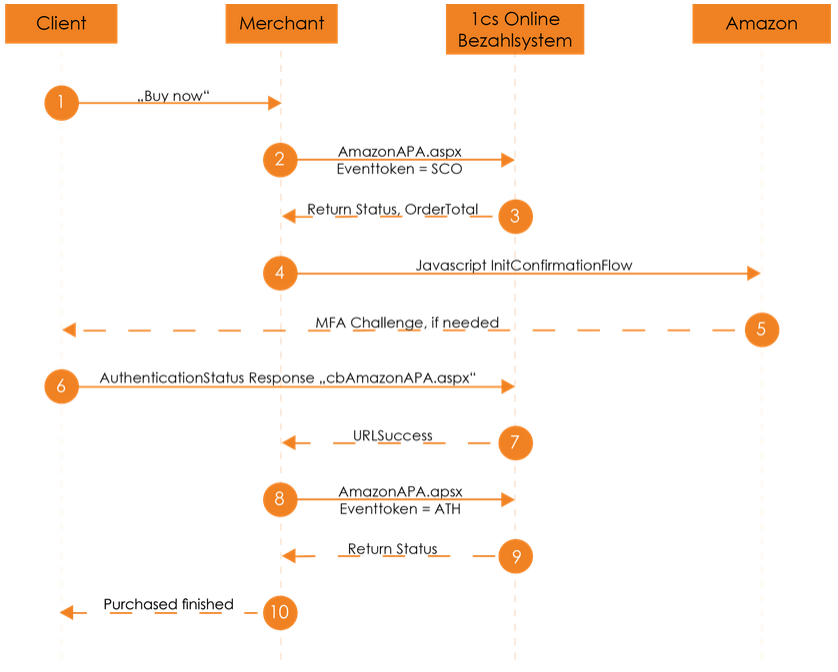

Sequenzdiagramm

2.3.2 Zahlungsanfrage

Bitte übermitteln Sie die folgenden Parameter für Kartenzahlungen über einen HTTP POST Aufruf an:

https://www.computop-paygate.com/payssl.aspx.

Formularelemente

| Datenelemente | Altes Element | Beschreibung |